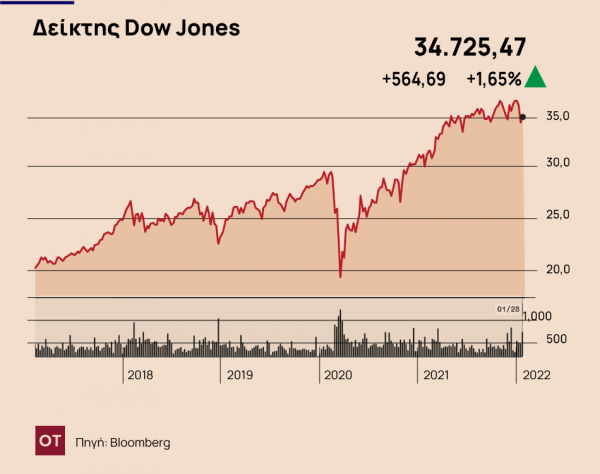

Οι μετοχές, τα ακίνητα και τα εμπορεύματα/πρώτες ύλες αποτελούν πλέον μεγάλο κίνδυνο για φούσκα που, αν συνδυαστούν και σκάσουν όλες μαζί, μπορεί να επιφέρουν τέτοια βουτιά στην αγορά που θα έχει να συμβεί για πολλές δεκαετίες. Πρόκειται για τον κίνδυνο της λεγόμενης τριπλής υπερφούσκας, καθώς δημιουργούνται αρνητικοί παραλληλισμοί με αντίστοιχες καταστάσεις του παρελθόντος και ιδιαίτερα το σκάσιμο της φούσκας των τότε τεχνολογικών εταιρειών στις ΗΠΑ, το 2000 (η λεγόμενη “Dot-com bubble”), σύμφωνα με νέα ανάλυση της αγοράς που παρουσιάζει σήμερα ο Οικονομικός Ταχυδρόμος.

Την προειδοποίηση αυτή για «υπερφούσκα», όπως την ονομάζει, απευθύνει ο βρετανός επενδυτής και συνιδρυτής της επενδυτικής εταιρείας GMO με έδρα τη Βοστώνη, Τζέρεμι Γκράνθαμ, τόσο στην ιστοσελίδα της εταιρείας του όσο και μιλώντας στην τηλεόραση του Bloomberg. Πρόκειται –όπως λέει- για τον κίνδυνο να σκάσει η μόλις τέταρτη σουπερφούσκα στην ιστορία των τελευταίων εκατό χρόνων. Ως προηγούμενες υπερφούσκες χαρακτηρίζονται η Μεγάλη Ύφεση του 1929, το χρηματιστηριακό κραχ το 2000 και το σκάσιμο της μεγάλης φούσκας στην οικονομία της Ιαπωνίας το 1989. Ως επιπλέον μεγάλη φούσκα αναφέρεται επίσης το ράλι των τιμών των ακινήτων στις ΗΠΑ το 2006 που οδήγησε στη χρηματοπιστωτική κρίση των αμέσως επόμενων ετών.

Ο Γκράνθαμ «έχτισε» μεγάλο μέρος της πετυχημένης επενδυτικής του φήμης –σημειωτέον πως η εταιρεία του έχει υπό διαχείριση κεφάλαια σχεδόν 120 δισ. δολ. ή περίπου το μισό ΑΕΠ της Ελλάδας- αναγνωρίζοντας φούσκες την ώρα που αυτές ξεδιπλώνονταν. Απέφυγε να επενδύσει σε μετοχές και ακίνητα στην Ιαπωνία στα τέλη της δεκαετίας του 1980 κατά το απόγειο της φούσκας εκεί και απέφυγε τις ιντερνετικές μετοχές κατά τη χρηματιστηριακή φούσκα του 2000. Στη χρηματοπιστωτική κρίση του 2009 πρόλαβε επίσης να μειώσει σημαντικά την έκθεσή του στη φούσκα των ακινήτων των ΗΠΑ. Τώρα, επιπλέον δεν παραλείπει να επιτίθεται και κατά της Ομοσπονδιακής Τράπεζας των ΗΠΑ (FED) θεωρώντας ότι και πάλι συνέβαλε στον κίνδυνο δημιουργίας πολύ μεγάλης φούσκας λόγω της για μεγάλο χρονικό διάστημα πολύ χαλαρής νομισματικής πολιτικής.

Αυξάνονται οι προειδοποιήσεις

Πλέον δεν είναι ο μόνος που χτυπά το καμπανάκι του κινδύνου, απλά άλλοι παράγοντες της αγοράς το κάνουν με πιο τεχνική ορολογία. Μόλις χθες ο στρατηγικός αναλυτής της Goldman Sachs, Ντέιβιντ Κόστιν, δήλωσε ότι βλέπει καθοδικούς κινδύνους για τις αμερικανικές μετοχές, ενισχύοντας τις φωνές της Wall Street που γίνονται πιο απαισιόδοξες για την αγορά, σύμφωνα με το Bloomberg. Ο Κόστιν έγραψε σε ανάλυση ότι «οι κίνδυνοι φαίνονται να δείχνουν προς τα κάτω», χρησιμοποιώντας ορολογία της αγοράς για να περιγράψει την πιο αυξημένη πια πιθανότητα πτωτικής πορείας μετοχών και δεικτών.

Παράλληλα αναλυτής της Morgan Stanley, Μάικλ Ουίλσον -γνωστός για τις πιο απαισιόδοξες απόψεις του –βλέπει να διπλασιάζονται οι πιθανότητες για νέα υποχώρηση. Οι πολύ μεγάλες διακυμάνσεις της περασμένης εβδομάδας ήταν «κλασική δράση πτωτικής (bear market) αγοράς» ανέφερε ο ίδιος. «Παραμένουμε πωλητές (στα) ράλι και (έχουμε) την άποψη ότι η εύλογη αξία του S&P 500 παραμένει πιο κοντά στις 4.000», είπε.

Αν και μια πτώση του S&P 500 στις 4.000 μονάδες, που υποδηλώνει περίπου 10% πτώση από το κλείσιμο της Παρασκευής, δεν αποτελεί κεντρικό σενάριο για τον Κόστιν της Goldman, ο τελευταίος πιστεύει ότι μια μετάβαση σε αυτό το επίπεδο είναι δυνατή εάν οι πραγματικές αποδόσεις των αμερικανικών ομολόγων αυξηθούν κατά 60 μονάδες βάσης στο 0%. Διαφορετικά περιμένει άνοδο στα επίπεδα των 5.100 μονάδων. Τα αμερικανικά και όχι μόνο ομόλογα όμως έχουν δεχτεί ήδη πλήγμα από την διαφαινόμενη αλλαγή πολιτικής της Ομοσπονδιακής Τράπεζας των ΗΠΑ, η οποία οδεύει προς μπαράζ αύξησης επιτοκίων και ανόδου του κόστους δανεισμού.

Αξίζει να σημειωθεί ότι τους κινδύνους από τη μεγάλη άνοδο που καταγράφεται στις τιμές έχουν ήδη επισημάνει από τις αρχές του καλοκαιριού του 2021 και οι Κωνσταντίνος Γάτσιος και Δημήτρης Ιωάννου σε άρθρο τους στον Οικονομικό Ταχυδρόμο. Όπως υποστηρίζουν, οι οικονομίες των ΗΠΑ, αλλά και των άλλων αναπτυγμένων χωρών, θα κινδυνεύσουν να αντιμετωπίσουν στο άμεσο μέλλον την ταυτόχρονη εκδήλωση τριών ειδών πληθωρισμού: στις αγορές προϊόντων και υπηρεσιών, στα ακίνητα και στις χρηματιστηριακές αξίες. «Αυτή η, πολύ πιθανή, «σύνοδος» των τριών ειδών πληθωρισμού θα είναι ιστορικά πρωτοφανής και, ως εκ τούτου, επικίνδυνη, καθώς δε γνωρίζουμε ποιες θα είναι οι αλληλεπιδράσεις μεταξύ των τριών αγορών και πώς οι αλληλεπιδράσεις αυτές θα επηρεάσουν την πορεία της παγκόσμιας οικονομίας», αναφέρεται.

Ο Γκράνθαμ, τον οποίο η τηλεόραση του Bloomberg έχει χαρακτηρίζει ως ζωντανό θρύλο στην επενδυτική κοινότητα, παρουσιάζει συγκεκριμένα στοιχεία για το νέο καμπανάκι που χτυπά. Όπως λέει, όταν υπάρχει τέτοια υπεραισιοδοξία σε όλες τις αγορές είναι θέμα μηνών, όχι ετών, για το μεγάλο κραχ. Να τι λέει σε μελέτη του που δημοσιεύτηκε στην ιστοσελίδα της επενδυτικής του εταιρείας GMO:

«Σήμερα στις ΗΠΑ βρισκόμαστε στην τέταρτη υπερφούσκα των τελευταίων εκατό ετών. Οι προηγούμενες υπερφούσκες μετοχών είχαν μια σειρά από διακριτά χαρακτηριστικά που μεμονωμένα είναι σπάνια και συλλογικά είναι μοναδικά ως προς αυτά τα γεγονότα. Σε κάθε περίπτωση, αυτά τα κοινά χαρακτηριστικά έχουν ήδη εμφανιστεί σε αυτόν τον κύκλο.

Το προτελευταίο χαρακτηριστικό αυτών των υπερφουσκών ήταν η επιτάχυνση του ρυθμού ανόδου των τιμών κατά δύο ή τρεις φορές ως προς τη μέση ταχύτητα της ανόδου της πλήρως ανοδικής αγοράς (bull market). Σε αυτόν τον κύκλο (που διανύουμε τώρα), η επιτάχυνση σημειώθηκε το 2020 και έληξε τον Φεβρουάριο του 2021, κατά τη διάρκεια του οποίου ο NASDAQ αυξήθηκε κατά 58% από τα τέλη του 2019 (και κατά ένα εκπληκτικό 105% από τα χαμηλά επίπεδα που καταγράφηκαν επί Covid-19!).

Το τελευταίο χαρακτηριστικό των υπερφουσκών έχει υπάρξει η συνεχής στένωση της αγοράς και η μοναδική υποαπόδοση των κερδοσκοπικών μετοχών, πολλές από τις οποίες πέφτουν καθώς αυξάνεται η αξία των blue chip («βαριών χαρτιών»). Αυτό συνέβη το 1929, το 2000 και συμβαίνει τώρα».

Πιστεύει επίσης ουσιαστικά ότι οι επαγγελματίες της αγοράς δεν σταματούν αυτό το φαύλο κύκλο επειδή φοβούνται μήπως μείνουν έξω από το παιχνίδι: «Ένας εύλογος λόγος για αυτό το αποτέλεσμα θα μπορούσε να είναι ότι οι έμπειροι επαγγελματίες που γνωρίζουν ότι η αγορά είναι επικίνδυνα υπερτιμημένη, αλλά νιώθουν για εμπορικούς λόγους ότι αφού πρέπει να συνεχίσουν να χορεύουν (να συνεχίσουν να επενδύουν σε αυτή), προτιμούν τουλάχιστον να χορεύουν προς στον γκρεμό με πιο ασφαλείς μετοχές», σημειώνει.

«Οι τερμίτες της αυτοπεποίθησης»

Αυτός είναι ο λόγος για τον οποίο όταν πλησιάζει το σκάσιμο της φούσκας, «οι τερμίτες της αυτοπεποίθησης», όπως χαρακτηρίζει τους πρώτους φόβους σαν αυτούς που έχουν αρχίσει να εκδηλώνονται σήμερα, «επιτίθενται πρώτα στις πιο κερδοσκοπικές και ευάλωτες (μετοχές) και (στη συνέχεια) ανεβαίνουν, μερικές φορές αρκετά αργά, στα blue chips».

Πλέον έχει μείνει να μπούμε στο τελευταίο στάδιο, υποστηρίζει, εάν δεν έχουμε ήδη φτάσει εκεί: «Το πιο σημαντικό και το πιο δύσκολο στο να προσδιοριστεί η ποιότητα μιας φούσκας στο τελευταίο στάδιο, είναι το πολύ ευαίσθητο χαρακτηριστικό της τρελής επενδυτικής συμπεριφοράς. Αλλά τα τελευταία δυόμισι χρόνια σίγουρα δεν υπάρχει αμφιβολία ότι έχουμε δει τρελή συμπεριφορά επενδυτών (…) –περισσότερο ακόμη και από το 2000– ειδικά σε μετοχές meme και σε μετοχές που σχετίζονται με EV (ηλεκτρικά οχήματα), με κρυπτονομίσματα και σε NFT (κρυπτονομίσματα στο blockchain). Αυτή η λίστα ελέγχου για μια υπερφούσκα που διατρέχει τις φάσεις της έχει πλέον ολοκληρωθεί και η άγρια αναταραχή να ξεκινήσει ανά πάσα στιγμή», προειδοποεί ευθέως ο Γκράνθαμ.

«Αυτό που είναι νέο αυτή τη φορά, και συγκρίσιμο μόνο με την (κατάσταση στην) Ιαπωνία της δεκαετίας του 1980, είναι ο εξαιρετικός κίνδυνος της προσθήκης πολλών φουσκών μαζί, όπως βλέπουμε σήμερα με (τουλάχιστον τρεις) κύριες κατηγορίες περιουσιακών στοιχείων να φουσκώνουν ταυτόχρονα για πρώτη φορά στην ιστορία. Όταν η απαισιοδοξία επιστρέψει στις αγορές, αντιμετωπίζουμε τη μεγαλύτερη πιθανή μείωση του αντιληπτού πλούτου στην ιστορία των ΗΠΑ», προειδοποιεί ευθέως.

Πηγή ot.gr

![Εκπτωση φόρου έως 2.200 ευρώ με e-αποδείξεις [παραδείγματα]](https://www.tovima.gr/wp-content/uploads/2022/01/31/shutterstock_1668315790-450x300.jpg)