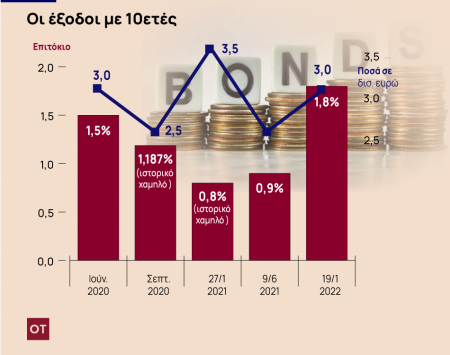

Με ζεστό χρήμα ενισχύεται η ταμειακή «ασπίδα» της κρατικής ρευστότητας που φτάνει τα περίπου 37-38 δισ. ευρώ και παρά το ακριβότερο, σε σχέση με το περσινό, επιτόκιο έκδοσης του 10ετούς ομολόγου (1,8%) διατηρείται προσώρας ο τρέχων στόχος του χαμηλού κόστους δανεισμού. Το περιθώριο επιτοκίου έναντι του γερμανικού έχει συρρικνωθεί σημαντικά σε σχέση με το 2019 και ο νέος δανεισμός της Ελλάδας την Τετάρτη έγινε με κόστος κάτω από το μισό έναντι της αντίστοιχης έκδοσης του Μαρτίου του 2019, όταν το επιτόκιο ήταν στο 4%. Αυτό βοηθά στη βελτίωση του χρέους σε συνδυασμό με την προσδοκώμενη αύξηση του ρυθμού ανάκαμψης.

Τα βασικά μηνύματα πάντως που έστειλε η πρόσφατη έκδοση του 10ετούς ομολόγου συμπυκνώνονται στα εξής τρία συμπέρασμα: αποτελούν παρελθόν τα πολύ χαμηλά επιτόκια για όλη την ευρωζώνη, διατηρήθηκαν τα ποιοτικά χαρακτηριστικά των επενδυτών τελευταίων δυόμισι ετών ως προς τους επενδυτές και πως η παρούσα συγκυρία ανοδικών αποδόσεων απαιτεί ακόμα μεγαλύτερη προσοχή στη δημοσιονομική πολιτική του 2022.

Το δίχτυ της ΕΚΤ. Στα θετικά συμπεριλαμβάνεται ότι υπό το δίχτυ της Ευρωπαϊκής Κεντρικής Τράπεζας – και με τη στήριξη των θετικών προοπτικών της ανάπτυξης – τα ελληνικά ομόλογα συμπεριφέρονται σαν να ανήκουν στην επενδυτική βαθμίδα. Ομως οι υψηλές αβεβαιότητες του τρέχοντος έτους – ειδικά στο μέτωπο του πληθωρισμού και της πανδημίας – μπορεί να φέρουν την τέλεια καταιγίδα στις ευρωπαϊκές αγορές ομολόγων, άρα και μεγαλύτερες αυξήσεις στις αποδόσεις.

Θολό είναι και το τοπίο σχετικά με την πολιτική που θα ακολουθήσουν οι κεντρικές τράπεζες ως προς την επιτοκιακή πολιτική. Διόλου τυχαίο λοιπόν το μήνυμα για τη συνετή δημοσιονομική πολιτική που εστάλη και στο πρώτο Eurogroup της χρονιάς – στην αρχή της τρέχουσας εβδομάδας. Οι υπουργοί Οικονομικών της Ευρώπης εξέτασαν τις εξελίξεις από τη διπλή κρίση και έτσι επιβεβαιώθηκε η συνέχιση της στήριξης αλλά με πολύ στοχευμένα μέτρα.

Επομένως, παρά τη σχετική θετική, έως τώρα, εικόνα στους ελληνικούς τίτλους η Ελλάδα έχει υψηλό πρωτογενές έλλειμμα που για το 2021 διαμορφώθηκε λίγο πιο κάτω από 7%, χρέος στο 200% του ΑΕΠ, είναι εκτός επενδυτικής αξιολόγησης και είναι ακόμη σε καθεστώς ενισχυμένης εποπτείας. Από την ελληνική κυβέρνηση και από το οικονομικό επιτελείο έχει γίνει σαφές ότι τα όποια μέτρα στήριξης θα λαμβάνονται με βάση τις δημοσιονομικές αντοχές και με βάση τις ανάγκες της κοινωνίας για όσο διαρκεί η κρίση.

Το προφίλ των επενδυτών. H ισχυρή ζήτηση, από την άλλη, επιβεβαίωσε την εμπιστοσύνη των επενδυτών στα ελληνικά χαρτιά σε μία ιδιαίτερη συγκυρία για την ευρωπαϊκή αγορά ομολόγων, τα οποία έχουν τάση μείωσης της ζήτησης, ενώ παράλληλα αυξάνονται οι αποδόσεις λόγω του πληθωρισμού. Το ελληνικό 10ετές κατέγραψε στην έκδοση της Τετάρτης επιτόκιο 1,836% και πλέον διαπραγματεύεται στο 1,70%, με το αντίστοιχο πορτογαλικό να καταγράφει επίσης άνοδο στο 0,58%, το ισπανικό 0,66% και το ιταλικό στο 1,37%.

Η χώρα μας είδε το τίμημα του δανεισμού να αυξάνεται κατά 1% σε σύγκριση με το επιτόκιο της προηγούμενης έκδοσης 10ετούς διάρκειας. Τον Ιούνιο του 2021 διαμορφώθηκε στο 0,8%, ενώ τον Ιούνιο του 2020 είχε διαμορφωθεί στο 1,57% και τον Μάρτιο του 2019 το επιτόκιο της έκδοσης 10ετούς ομολόγου ήταν στο 3,9%. Ως προς τους επενδυτές το 87,2% των αγοραστών ήταν θεσμικοί επενδυτές και τα hedge funds στο 12,8%. Το 48,3% των 3 δισ. ευρώ που άντλησε το Δημόσιο πήγε σε διαχειριστές κεφαλαίων, το 29,8% σε τράπεζες και το 7,3% σε ασφαλιστικές εταιρείες και συνταξιοδοτικά ταμεία.

Πηγή ot.gr

![Τουρκική μαφία: Έρχονται νέα εντάλματα – Αθρόες συλλήψεις και προσαγωγές [Βίντεο]](https://www.tovima.gr/wp-content/uploads/2024/02/27/ekam3-90x90.jpg)