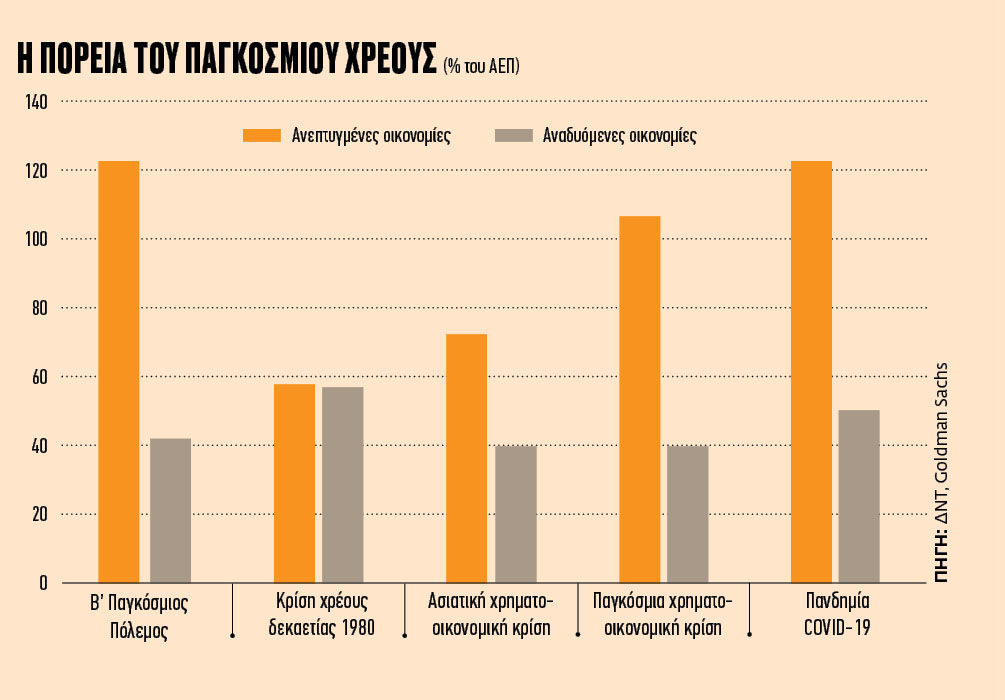

Κοινός τόπος είναι πως στη μετά κορωνοϊό εποχή ακολουθεί μια πανδημία χρέους στον πλανήτη. Η κατάρρευση της οικονομικής δραστηριότητας, οι δημοσιονομικές παρεμβάσεις και το «κλείσιμο» των οικονομιών σε συνδυασμό με τα νομισματικά πακέτα οδήγησαν το δημόσιο χρέος των κρατών σε επίπεδο ρεκόρ, στο 100% του παγκόσμιου ΑΕΠ.

Κατά μέσο όρο, σύμφωνα με στοιχεία των ΔΝΤ, Goldman Sachs και Citigroup, στις περισσότερες ανεπτυγμένες οικονομίες τα κρατικά χρέη αυξήθηκαν κατά 20 ποσοστιαίες μονάδες, στο 130% του ΑΕΠ, ξεπερνώντας έτσι το προηγούμενο ιστορικό υψηλό που είχε σημειωθεί κατά τον Β’ Παγκόσμιο Πόλεμο, ενώ στις αναδυόμενες οικονομίες η αύξηση έφθασε στις 15 ποσοστιαίες μονάδες, στο 75% του ΑΕΠ τους.

Συνολικά επίσης, σύμφωνα με στοιχεία του Διεθνούς Χρηματοπιστωτικού Ινστιτούτου (IIF), το δημόσιο και το ιδιωτικό χρέος των επιχειρήσεων και των νοικοκυριών έφθασαν παγκοσμίως τα 280 τρισ. δολάρια, ποσό που ισοδυναμεί με το 370% του παγκόσμιου ΑΕΠ.

Δεν τους ανησυχεί η «βόμβα χρέους»

Δεν τους ανησυχεί η «βόμβα χρέους»

Ωστόσο, οι οικονομολόγοι δεν ανησυχούν για τη «βόμβα χρέους» που απειλεί τον κόσμο, καθώς θεωρούν πως οι κεντρικές τράπεζες θα διατηρήσουν το κόστος χρηματοδότησης χαμηλότερα από την ονομαστική αύξηση του ΑΕΠ, με αποτέλεσμα να μη φοβούνται για τη βιωσιμότητά του.

Βλέπουν πάντως τρεις κινδύνους που θα μπορούσαν να οδηγήσουν σε μια νέα κρίση χρέους: α) μια αύξηση του πληθωρισμού που θα οδηγούσε τις κεντρικές τράπεζες σε πιο επιθετικές αυξήσεις επιτοκίων, β) μια απογοητευτική ανάκαμψη των οικονομιών και γ) μια μη αναμενόμενη δημοσιονομική επιβάρυνση που μαζί με τον γηράσκοντα πληθυσμό θα καθιστούσε διαρθρωτικό πρόβλημα την εξυπηρέτησή του.

«Ολες οι χώρες της ευρωζώνης θα βγουν από αυτή την κρίση με αυξημένα επίπεδα χρέους» εκτίμησε προσφάτως η πρόεδρος της ΕΚΤ, Κριστίν Λαγκάρντ. Ομως «δεν υπάρχει καμία αμφιβολία ότι θα μπορέσουν να το αποπληρώσουν. Τα χρέη είναι διαχειρίσιμα μακροπρόθεσμα. Οι επενδύσεις σε τομείς καθοριστικούς για το μέλλον θα οδηγήσουν σε ισχυρότερη ανάπτυξη» εκτίμησε.

Διαγραφή

Εν τω μεταξύ πάνω από 100 οικονομολόγοι απηύθυναν έκκληση να διαγραφούν τα δημόσια χρέη που παρακρατεί η ΕΚΤ για να διευκολυνθεί η κοινωνική και οικολογική ανασυγκρότηση μετά την πανδημία του νέου κορωνοϊού. «Χρωστάμε στους εαυτούς μας το 25% του χρέους μας και αν αποπληρώσουμε το ποσό αυτό, θα πρέπει να το βρούμε αλλού, είτε δανειζόμενοι για να το αναχρηματοδοτούμε αντί να επενδύουμε, είτε αυξάνοντας τους φόρους, είτε μειώνοντας τις δαπάνες» εξήγησαν.

Ωστόσο, η Λαγκάρντ χαρακτήρισε «αδιανόητη» τη διαγραφή χρέους εξαιτίας της πανδημίας, τονίζοντας ότι θα αποτελούσε «παραβίαση της συνθήκης της Ευρωπαϊκής Ενωσης, η οποία απαγορεύει αυστηρά τη νομισματική χρηματοδότηση κρατών».

Το «αδιανόητο»

Για την Capital Economics, αν και η ιδέα της ακύρωσης ή της αναδιάρθρωσης του χρέους που έχει αποκτήσει η ΕΚΤ δεν είναι τόσο τρελή ή «αδιανόητη» όσο φαίνεται με την πρώτη ματιά, εντούτοις, σε αυτή τη φάση τουλάχιστον, τα τυχόν οφέλη θα επισκιαστούν από τις νομικές επιπλοκές (άρθρο 123 της Συνθήκης), ενώ δεν θα ήταν αποδεκτή από τους «ισχυρούς» του ευρώ.

Εξάλλου, όπως αναφέρεται, το πιο σημαντικό επιχείρημα κατά της πρότασης διαγραφής χρεών είναι ότι το κύριο δημοσιονομικό όφελος από κάτι τέτοιο – ότι δεν θα χρειάζεται να εξοφληθεί το κεφάλαιο (principal) του χρέους – θα μπορούσε να επιτευχθεί με λιγότερο αμφιλεγόμενα μέσα. Η ΕΚΤ θα μπορούσε π.χ. να συνεχίσει τις επανεπενδύσεις των ομολόγων που λήγουν. Ετσι, θα διασκέδαζε και τους φόβους ορισμένων πως το τέλος της ποσοτικής χαλάρωσης θα μπορούσε να προκαλέσει επανάληψη της κρίσης στη ζώνη του ευρώ.

Το 2032

Από την άλλη πλευρά, τα μέτρα στήριξης της ελληνικής οικονομίας και η συνακόλουθη πρωτοφανής δημοσιονομική επέκταση εκτίναξαν το έλλειμμα της Γενικής Κυβέρνησης και το χρέος βρέθηκε στο υψηλότερο επίπεδο που καταγράφηκε ποτέ, τόσο ως απόλυτο μέγεθος (338 δισ. ευρώ) όσο και ως ποσοστό του ΑΕΠ (περίπου 210%).

Η Ελλάδα έχει τώρα μπροστά της μία δεκαετία μέχρι το 2032 για να βάλει τα δημοσιονομικά μεγέθη σε βιώσιμη τροχιά, οπότε λήγει η περίοδος χάριτος για τα δάνεια ύψους περίπου 100 δισ. από το Ταμείο Χρηματοπιστωτικής Σταθερότητας (EFSF) και αρχίζουν οι αποπληρωμές τοκοχρεολυσίων. Σε διαφορετική περίπτωση μπορεί να μπούμε σε περιπέτειες.

Ωστόσο η κατάσταση δεν είναι τόσο άσχημη, η χώρα έχει αυτή τη στιγμή ένα ταμειακό «μαξιλάρι» 36 δισ. ευρώ, ενώ οι ξένοι επενδυτές συνεχίζουν να αγοράζουν ελληνικούς τίτλους, καθώς σύμφωνα π.χ. με την Bank of America έως τα τέλη του 2021 η ΕΚΤ μέσω του έκτακτου προγράμματος ποσοτικής χαλάρωσης (PEPP) θα έχει αποκτήσει το 40% των ελληνικών ομολόγων που βρίσκονται σε ελεύθερη διασπορά (από 25% σήμερα).

Οι προοπτικές

Αξιωματούχοι με γνώση των εξελίξεων θεωρούν πως η χώρα δεν θα αντιμετωπίσει πρόβλημα το 2032 όσον αφορά τη βιωσιμότητά του χρέους, ενώ ύστερα από μια 10ετή ύφεση οι προοπτικές να αυξηθούν οι αξίες και επιτευχθούν υψηλοί ρυθμοί ανάπτυξης σε σχέση με άλλες χώρες είναι συγκριτικά σημαντικά υψηλότερες.

Ο ΟΔΔΗΧ στοχεύει να αντλήσει €12 δισ. ευρώ

Ο ΟΔΔΗΧ μετά την άντληση 3,5 δισ. ευρώ από την έκδοση 10ετούς ομολόγου, στοχεύει να αντλήσει συνολικά το 2021 12 δισ. ευρώ από τις αγορές και με την επανέκδοση 30ετούς ομολόγου αξίας 2 δισ. ευρώ να λειτουργεί ως μπαλαντέρ για την αύξηση ή τη μείωση του ποσού αυτού ανάλογα με την πορεία της πανδημίας και τις συνθήκες που θα διαμορφωθούν στις αγορές. Το πού θα διαμορφωθεί το χρέος το 2021 είναι συνάρτηση διαφόρων παραμέτρων.

Π.χ. από το πόσα θα είναι τα έσοδα από την ΕΕ, πόσο σημαντικά αυξημένο θα είναι το δημοσιονομικό έλλειμμα από 8,1 δισ. ευρώ που είχαν προϋπολογιστεί, πόσα χρήματα θα μπορούσαν να χρησιμοποιηθούν από το «μαξιλάρι» ώστε να μην αυξηθεί το χρέος κ.τ.λ.

Το σημαντικότερο όμως έχει να κάνει με το γεγονός ότι σήμερα το μέσο κόστος εξυπηρέτησης του χρέους κυμαίνεται στο 1,6%, έναντι 3,4% που υπολογίζουν η θεσμοί για να θεωρήσουν πως το ελληνικό χρέος είναι βιώσιμο. Επίσης, ο μέσος όρος αποπληρωμής των ελληνικών ομολόγων κυμαίνεται στα 19,5, χρόνια.