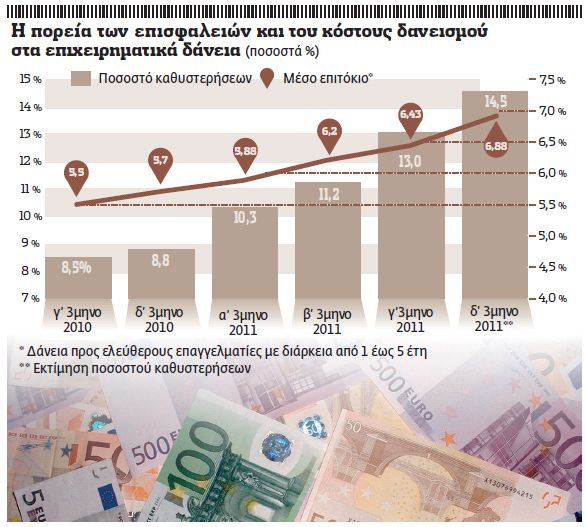

Αγώνα δρόμου για να κρατήσουν ζωντανά όσο το δυνατόν περισσότερα από τα δάνεια που έχουν χορηγήσει σε επιχειρήσεις όλων των μεγεθών δίνουν σε καθημερινή βάση οι τράπεζες. Η ύφεση που πλήττει την ελληνική οικονομία έχει αυξήσει σε ανησυχητικό βαθμό τον αριθμό των εταιρειών και των ελεύθερων επαγγελματιών που δεν μπορούν να ανταποκριθούν στις υποχρεώσεις τους, ενώ με γεωμετρική πρόοδο αυξάνονται από μήνα σε μήνα τα οριστικά «λουκέτα» και οι πτωχεύσεις. Σύμφωνα με τα πιο πρόσφατα στοιχεία που έχει δημοσιοποιήσει η Τράπεζα της Ελλάδος, το ποσοστό των καθυστερήσεων στις επιχειρηματικές χορηγήσεις έφθασε τον περασμένο Σεπτέμβριο στο 13%, αυξημένο κατά 60% σε σχέση με τις αρχές του 2011. Στο τέλος του περυσινού εννεαμήνου τα «κόκκινα» δάνεια της συγκεκριμένης κατηγορίας είχαν προσεγγίσει τα 16 δισ. ευρώ, καταγράφοντας σε σχέση με τον Δεκέμβριο του 2010 μια αύξηση της τάξεως των 6 δισ. ευρώ.

Οι τραπεζίτες έχουν τρομάξει από τη δυναμική που έχει δημιουργηθεί στο μέτωπο των επισφαλειών τους τελευταίους μήνες, καθώς οι ρυθμοί υποχώρησης της οικονομικής δραστηριότητας διατηρούνται σε υψηλά επίπεδα και δεν αναμένεται πριν από το 2014 επιστροφή στην ανάπτυξη. Το γεγονός αυτό έχει άμεσο αντίκτυπο στη δυνατότητα των επιχειρήσεων να ανταποκριθούν στις δανειακές υποχρεώσεις τους. Μόνο στα αμιγώς επιχειρηματικά δάνεια εκτιμάται ότι κάθε μήνα «σκάνε» το τελευταίο διάστημα 600 εκατ. ευρώ, ενώ αν συνυπολογιστούν και οι οφειλές επιχειρηματιών και ελεύθερων επαγγελματιών που έχουν δημιουργηθεί μέσω προϊόντων καταναλωτικής πίστης, το νούμερο αυτό ενισχύεται ακόμη περισσότερο. Χαρακτηριστικά της ανόδου του πιστωτικού κινδύνου είναι τα ευρήματα μελέτης της ICAP Group που δείχνουν ότι οι ασυνεπείς εταιρείες αυξήθηκαν κατά 181% μέσα στη διετία 2010 – 2011 εν συγκρίσει προς το διάστημα 2003 – 2009.

Φειδωλές στα δάνεια οι τράπεζες

Οι προβληματικές συνθήκες ρευστότητας που επικρατούν στο εγχώριο σύστημα, σε συνδυασμό με τα αυξημένα ρίσκα που συνεπάγεται το δυσμενές επιχειρηματικό περιβάλλον, έχουν καταστήσει τις τράπεζες εξαιρετικά φειδωλές στη χορήγηση δανείων, ακόμη και σε πελάτες με τους οποίους συνεργάζονται χρόνια. Είναι χαρακτηριστικό ότι για μικροποσά της τάξεως των 10.000 ευρώ, που μπορούν να χορηγηθούν στη βάση προγραμμάτων επιδότησης (π.χ. Jeremie), τα πιστωτικά ιδρύματα ζητούν εμπράγματες εξασφαλίσεις. Επιπλέον, η διάθεση κεφαλαίων ακόμη και σε επιχειρήσεις με τις οποίες έχουν μακρόχρονη συνεργασία γίνεται κατόπιν εξονυχιστικού ελέγχου των καλυμμάτων και της πιστοληπτικής συμπεριφοράς τους, μετά το ξέσπασμα της κρίσης.

Στο πλαίσιο αυτό, υπάρχει στενή συνεργασία μεταξύ όλων των τραπεζών, προκειμένου να αντληθούν όσο το δυνατόν περισσότερες πληροφορίες για όποιον ζητεί δανεικά, ως προς τη δυνατότητά του να εξυπηρετήσει τις υποχρεώσεις του, τόσο προς τα πιστωτικά ιδρύματα όσο και προς τους προμηθευτές τους. Οπως επισημαίνουν τραπεζικοί κύκλοι, οι ρυθμοί επιδείνωσης της οικονομικής κατάστασης είναι ραγδαίοι, καθιστώντας ακόμη και τα στοιχεία του «Τειρεσία» για τις ακάλυπτες επιταγές και τις καθυστερήσεις στα δάνεια ανεπίκαιρα, λόγω της δίμηνης καθυστέρησης που υπάρχει πάντα για την εισαγωγή των στοιχείων αθέτησης πληρωμών στο σύστημα. Ετσι, αναγκαστικά οι τράπεζες ανταλλάσσουν πληροφορίες προκειμένου να έχουν όσο το δυνατόν πληρέστερη εικόνα για την επιχείρηση που ζητεί χρηματοδότηση.

Η δεύτερη εργασία που καταναλώνει τον περισσότερο χρόνο των τραπεζικών στελεχών είναι η ρύθμιση δανείων του παρελθόντος. Η αλλαγή των όρων εξόφλησης αυτών των χορηγήσεων βρίσκεται στην ημερήσια ατζέντα των επιχειρηματικών κέντρων και των υποκαταστημάτων των τραπεζών, για τη διατήρηση όσο το δυνατόν μεγαλύτερου αριθμού δανείων ενήμερων. Οι τεχνικές που χρησιμοποιούνται για τη μείωση των δόσεων που πληρώνουν οι δανειολήπτες ποικίλλουν και εξαρτώνται από το πρόβλημα που αντιμετωπίζει η κάθε επιχείρηση.

Πώς μειώνονται οι δόσεις

Οι βασικές τεχνικές που χρησιμοποιούν οι τράπεζες για την ανακούφιση των πελατών τους είναι οι εξής:

Οι βασικές τεχνικές που χρησιμοποιούν οι τράπεζες για την ανακούφιση των πελατών τους είναι οι εξής:

1. Αλλαγή των όρων εξόφλησης

Η μείωση των δόσεων μπορεί να επιτευχθεί με την αλλαγή των όρων εξόφλησης, που επιτρέπει τη μετάθεση πληρωμών στο μέλλον. Στο πλαίσιο αυτό, η διάρκεια ενός επιχειρηματικού δανείου τακτής λήξης μπορεί να επιμηκυνθεί ή να παρασχεθεί περίοδος χάριτος κατά τη διάρκεια της οποίας ο πελάτης θα πληρώνει μόνο τους τόκους ή τους τόκους και ένα μέρος του κεφαλαίου.

2. Παροχή εγγυήσεων

Μείωση του κόστους δανεισμού μπορεί να επιτευχθεί με την παροχή εγγυήσεων από την πλευρά του δανειολήπτη. Εφόσον ο πελάτης αυξήσει την αξία των ενεχύρων που παρέχει, προσημειώνοντας ακίνητη περιουσία ή δεσμεύοντας αποταμιεύσεις, μπορεί να πετύχει τόσο τη μείωση των επιτοκίων δανεισμού όσο και την αύξηση των πιστωτικών του ορίων.

3. «Κούρεμα» οφειλής

Σε περιπτώσεις όπου το πρόβλημα είναι σοβαρό και υπάρχει μεγάλος κίνδυνος πτώχευσης της εταιρείας, μπορεί να υπάρξει «κούρεμα» της οφειλής. Μέσα από την ελάφρυνση του υποχρεώσεων μιας προβληματικής επιχείρησης, η τράπεζα της δίνει μια δεύτερη ευκαιρία ανάκαμψης προκειμένου να πάρει κάποια στιγμή τα κεφάλαιά της πίσω.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ