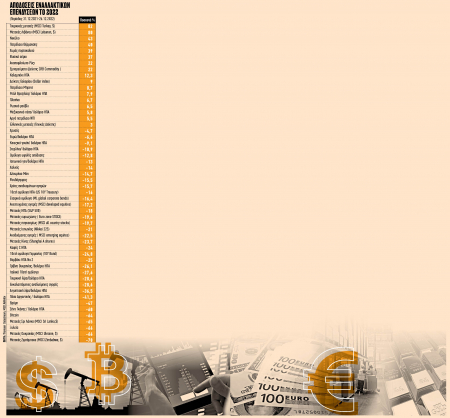

Το 2022 ήταν μια καταστροφική χρονιά για τις επενδύσεις, αφού τα περισσότερα περιουσιακά στοιχεία σημείωσαν μεγάλες απώλειες, καθώς, όπως λένε οι αναλυτές σε τέτοιες περιπτώσεις, «δεν υπάρχει κάπου να κρυφτείς…». Ο πόλεμος στην Ουκρανία, οι κυρώσεις, οι γεωπολιτικές συγκρούσεις, η ενεργειακή κρίση και η εντατικοποίηση των εμπορικών και τεχνολογικών εντάσεων, ο πόλεμος ενάντια στο «τέρας» του πληθωρισμού από τις περισσότερες κεντρικές τράπεζες και ο πόλεμος κατά της COVID-19 στην Κίνα, την ώρα που οι οικονομίες και τα εταιρικά κέρδη συρρικνώνονταν, δεν άφησαν πολλά περιθώρια.

Ιστορικά, εξάλλου, οι μετοχές και τα ομόλογα δεν υποχώρησαν ποτέ ταυτόχρονα για τρία συνεχόμενα τρίμηνα, όπως συνέβη εφέτος, ενώ το διάστημα αυτό είχαμε και την πρώτη παγκόσμια bear market κρατικών ομολόγων εδώ και 70 χρόνια. Οι πρώτοι μήνες του έτους ήταν μάλιστα ειδικά για τα ομόλογα των ΗΠΑ οι χειρότεροι από το 1788.

Οι μετοχές

Οι μετοχές βίωσαν επίσης μια χρονιά που παραπέμπει στην κατάρρευση της Lehman Brothers το 2008, καθώς οι συνολικές απώλειες, που είχαν φτάσει στα 22 τρισ. δολάρια, παρά το μερικό «γύρισμα» κατά 5 τρισ. δολάρια κάποια στιγμή στο 4ο τρίμηνο, κυμάνθηκαν κοντά στα 17 τρισ. δολάρια. Οι τεχνολογικοί κολοσσοί έχασαν 3,6 τρισ. δολάρια, με τις Facebook (Meta) και Tesla να «αιμορραγούν» με απώλειες άνω του 60%, ενώ Alphabet και Amazon σημείωσαν πτώση 40% και 50% αντίστοιχα. Το δημοφιλέστερο κρυπτονόμισμα, το bitcoin, σημείωσε απώλειες άνω του 64%, ενώ η αναταραχή στη βιομηχανία των crypto, μετά και την κατάρρευση του χρηματιστηρίου FTX, οδήγησε σε απώλειες 1,5 τρισ. δολαρίων εφέτος, με την κεφαλαιοποίηση μάλιστα των 9.060 κρυπτονομισμάτων από το υψηλό των 2,9 τρισ. δολαρίων τον Νοέμβριο του 2021 να κλείνει τη χρονιά περίπου στα 810 δισ. δολάρια, με ζημιές δηλαδή 2,1 τρισ. δολαρίων.

Στο 3ο τρίμηνο, το sell-off (ξεπούλημα) άγγιξε όλο το φάσμα των αγορών, με τις απώλειες σε ομόλογα και μετοχές να ξεπερνούν τότε το υψηλό της χρονιάς φτάνοντας στα 40 τρισεκατομμύρια δολάρια. Οπως σημειώνουν οι αναλυτές, οι απώλειες στις περισσότερες αξίες θα ήταν μικρότερες αν οι μεγάλες κεντρικές τράπεζες αντιλαμβάνονταν νωρίτερα τις πληθωριστικές πιέσεις και δεν αναγκάζονταν να τρέχουν πίσω από την καμπύλη των ομολόγων.

Οι τράπεζες

Με τον παγκόσμιο πληθωρισμό να ξεπερνά το εκπληκτικό 8%, στο υψηλότερο επίπεδο των τελευταίων δεκαετιών, και την ανάπτυξη να επιβραδύνει, υποδηλώνοντας πως το 2022 ήταν μια χρονιά στασιμοπληθωρισμού – ένα μείγμα που σπάνια παρατηρείται από τη δεκαετία του 1970 -, οι κεντρικές τράπεζες αύξησαν πάνω από 300 φορές τα επιτόκια, οδηγώντας την επενδυτική ανασφάλεια στο ζενίθ. Μόνο οι 10 μεγαλύτερες κεντρικές τράπεζες αύξησαν σωρευτικά τα επιτόκια κατά 2.740 μονάδες βάσης, ενώ η Fed τα αύξησε κατά 400 μονάδες βάσης και η ΕΚΤ κατά 250 μονάδες βάσης.

Η ιστορικά μοναδική φάση των αρνητικών (ονομαστικών) επιτοκίων που κυριάρχησε τα προηγούμενα χρόνια τερματίστηκε αιφνίδια και οι επενδυτές ήρθαν αντιμέτωποι με αρνητικές πραγματικές αποδόσεις μετά την αφαίρεση του πληθωρισμού.

Η Τουρκία

Είναι ενδεικτικό ότι για να σημείωνε κάποιος σημαντικά κέρδη από τις μετοχές το 2022 θα έπρεπε να ποντάρει, σύμφωνα με τους δείκτες της MSCI, στις αγορές της Τουρκίας (+82% σε $) και του Λιβάνου (+80,7% σε $), ενώ στον αντίποδα η πτώση των μετοχών της Ζιμπάμπουε (-70% σε $) ξεπέρασαν αυτές της Ουκρανίας (-66,1% σε $) και της Σρι Λάνκα (-65,4% σε $). Και μπορεί οι μετοχές του Λιβάνου να βρήκαν στήριξη και στην ιστορική συμφωνία που υπέγραψε η χώρα με το Ισραήλ για την οριοθέτηση των θαλασσίων συνόρων, η οποία άνοιξε τον δρόμο για την ανάπτυξη ενεργειακών πόρων, για τις τουρκικές μετοχές με τον πληθωρισμό στη «στρατόσφαιρα», καθώς με τα επίσημα στοιχεία πλησιάζει το 90% ενώ η ομάδα ανεξάρτητων οικονομολόγων ENAG τον υπολογίζει στο 176%, οι εγχώριοι μικροεπενδυτές εισρέουν μαζικά στις τουρκικές μετοχές σε μια προσπάθεια να προστατεύσουν τις αποταμιεύσεις τους από τη συνεχή διάβρωση της αξίας τους.

Μπορεί οι αποδόσεις εφέτος για MSCI Turkey να φτάνουν το 82% σε δολάρια ΗΠΑ και 156% σε τοπικό νόμισμα (λίρα), όμως οι ταχυδακτυλουργίες του Ρετζέπ Ταγίπ Ερντογάν, που δεν υπόκεινται σε καμία οικονομική λογική εν όψει και των εκλογών, ίσως οδηγήσουν τελικά, λένε οι αναλυτές, τις τουρκικές μετοχές μεσοπρόθεσμα σε μεγάλες περιπέτειες. Οι ελληνικές μετοχές κλείνουν πάντως το 2022 με κέρδη 3% υπεραποδίδοντας των μετοχών παγκοσμίως, καθώς ο δείκτης MSCI all country stocks σημειώνει απώλειες 19,7%, έναντι -17,2% του δείκτη ανεπτυγμένων αγορών MSCI developed equities, -22,5% των αναδυόμενων αγορών του δείκτη MSCI emerging equites και -28,5% των εκκολαπτόμενων αναδυόμενων αγορών του δείκτη MSCI frontier stocks.

Νομίσματα

Το δολάριο, σημειώνει το 2022 κέρδη 9% έναντι ενός καλαθιού με τα ισχυρότερα νομίσματα. Τρία νομίσματα «κέρδισαν» το ισχυρό δολάριο: το ρεάλ Βραζιλίας (+8%), το ρωσικό ρούβλι (+6,5%), κέρδη που δεν είναι πάντως αντιπροσωπευτικά εξαιτίας του εμπάργκο, των capital controls και των οικονομικών συνθηκών, και το μεξικανικό πέσο (+5,8%). Στον αντίποδα το σέντι της Γκάνας (-60%) διολίσθησε σε νέο ιστορικό ναδίρ έναντι του δολαρίου, αν και σε χειρότερη θέση βρέθηκαν και τα νομίσματα της Ζιμπάμπουε και του πέσο Κούβας.

Εμπορεύματα

Ο σύνθετος δείκτης CRB Commodity των εμπορευμάτων σημείωσε εν μέσω διακυμάνσεων κέρδη 22%. Τα μεγαλύτερα κέρδη σημείωσε το νικέλιο (+44%), ο χυμός πορτοκαλιού (+39%) και το φυσικό αέριο (+34%), ενώ και το πετρέλαιο τύπου Μπρεντ, που κέρδιζε σχεδόν 80%, ολοκληρώνει τη χρονιά με άνοδο μόλις 8,6%, με τον χρυσό εν μέσω διακυμάνσεων να υποχωρεί τελικά ελαφρώς, περίπου κατά 1,7%. Τις μεγαλύτερες απώλειες στα εμπορεύματα σημείωσαν η ξυλεία (-66,%), η βρόμη (-46%) και το βαμβάκι (-25%), ενώ ο χαλκός, το μέταλλο που προβλέπει αν η παγκόσμια οικονομία οδεύει σε επιβράδυνση/ύφεση ή ανάπτυξη, κλείνει το 2022 με πτώση 14% περίπου.

Τα τρία σενάρια για την οικονομία και τις επενδύσεις

Για το 2023 οι αναλυτές της Alpha Bank ξεχωρίζουν τα ακόλουθα τρία σενάρια:

1Ευνοϊκό: Ο πληθωρισμός υποχωρεί σταδιακά και η παγκόσμια οικονομία εμφανίζει αντοχές και δεν εισέρχεται σε ύφεση. Σε αυτή την περίπτωση, οι Κεντρικές Τράπεζες θα σταματήσουν τις αυξήσεις επιτοκίων και η κερδοφορία των εταιρειών θα συνεχιστεί και το 2023. Οι μετοχές αναμένεται να παρουσιάσουν ισχυρή ανάκαμψη σε αυτό το σενάριο.

2 Βασικό: Η παγκόσμια οικονομία εισέρχεται σε ύφεση και ο πληθωρισμός σταδιακά υποχωρεί. Σε αυτή την περίπτωση, οι Κεντρικές Τράπεζες θα χρειαστεί προς τα τέλη του 2023 να προβούν σε μείωση των επιτοκίων για να στηρίξουν την οικονομία. Οι τιμές των ομολόγων υψηλής φερεγγυότητας αναμένεται να παρουσιάσουν την καλύτερη συμπεριφορά. Οι μετοχικές αγορές στην αρχή παρουσιάζουν υποχώρηση και ενδεχομένως προσεγγίσουν τα χαμηλά του 2022, ωστόσο στη συνέχεια εμφανίζουν ανάκαμψη.

3 Δυσμενές: Ο πληθωρισμός παραμένει σε μη αποδεκτά υψηλά επίπεδα, ενδεχομένως λόγω της ενεργειακής κρίσης, και η παγκόσμια οικονομία εισέρχεται σε ύφεση. Σε αυτό το σενάριο, τόσο οι μετοχές όσο και τα ομόλογα αναμένεται να εμφανίσουν αρνητικές αποδόσεις. Οι τιμές εμπορευμάτων ενδεχομένως παρουσιάσουν την καλύτερη συμπεριφορά μεταξύ των επενδυτικών κατηγοριών.

Κύρια πρόκληση για την Ελλάδα για το 2023 αποτελούν, σύμφωνα με την Alpha Bank, η επίπτωση που θα έχει στο κόστος δανεισμού κράτους, επιχειρήσεων και νοικοκυριών η αναμενόμενη αύξηση των επιτοκίων από την ΕΚΤ, αλλά και η διάρκεια της ενεργειακής κρίσης, η οποία θα δοκιμάσει τις αντοχές του προϋπολογισμού και τη δημοσιονομική ευελιξία. Οι εκλογές αναμένεται να επαναφέρουν την πολιτική αβεβαιότητα, αυξάνοντας ενδεχομένως προσωρινά τον κίνδυνο χώρας. Η εκλογική αναμέτρηση στην Τουρκία αποτελεί πρόκληση, καθώς οι γεωπολιτικές εντάσεις εκτιμάται ότι θα συντηρηθούν. Παράλληλα, όσο δεν υπάρχει διπλωματική επίλυση του πολέμου στην Ουκρανία, οι ανησυχίες σχετικά με την επάρκεια φυσικού αερίου για τον χειμώνα του 2023 και πιθανές αναταραχές στη διατροφική αλυσίδα θα εντείνονται. H γεωπολιτική και εκλογική αβεβαιότητα δεν αποτελούν νέες προκλήσεις για τον επενδυτή που επενδύει σε ελληνικές αξίες.

Ομόλογα. Στα ομόλογα ο σύνθετος δείκτης ML Global High yield bonds εμφάνισε πτώση 12,8%, ο δείκτης των ομολόγων αναδυόμενων αγορών σε δολάριο (JPM GBI ΕΜ dollar bedt) 15,7%, ενώ ο δείκτης ML global corporate bonds των εταιρικών ομολόγων σημείωσε πτώση 16,4%. Οι απώλειες των γερμανικών 10ετών ομολόγων φτάνουν στο 24,8% (έναντι -16% των 10ετών Treasury των ΗΠΑ) και 27,6% των ιταλικών, στα επίπεδα δηλαδή που κινούνται και οι απώλειες για τα ελληνικά ομόλογα.