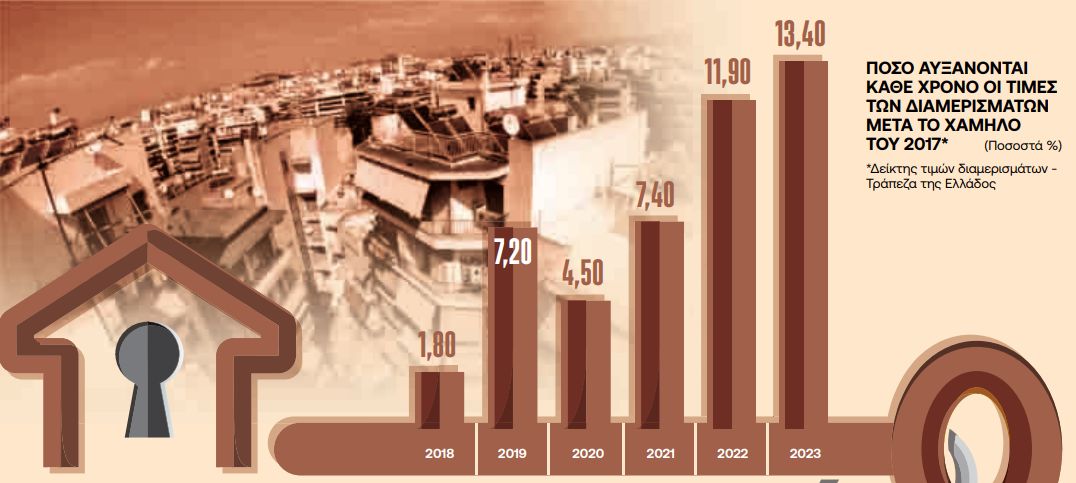

Σε διπλό κλοιό βρίσκονται χιλιάδες νοικοκυριά που αναζητούν κατοικία αυτή την περίοδο. Οι τιμές πώλησης μετά το ράλι της τελευταίας 5ετίας βρίσκονται μία ανάσα από τα ιστορικά υψηλά που είχαν καταγραφεί στα τέλη της δεκαετίας του 2000 και την ίδια στιγμή τα μισθώματα ακινήτων που είναι κατάλληλα για οικογένειες έχουν καταγράψει σωρευτική άνοδο της τάξης του 40%-50% κατά μέσο όρο.

Μπορεί σε αυτό το διάστημα το διαθέσιμο εισόδημα των πολιτών να έχει ενισχυθεί, λόγω της επιτάχυνσης της οικονομικής δραστηριότητας, των αυξήσεων στους μισθούς και της μείωσης της φορολογίας, ωστόσο υπολείπεται ακόμη κατά 20% από τα προ κρίσης επίπεδα. Το γεγονός αυτό σε συνδυασμό με την ακρίβεια καθιστά την εύρεση οικονομικής στέγης εξαιρετικά δύσκολη υπόθεση.

Οι λόγοι

Οπως επισημαίνουν αναλυτές, η ταυτόχρονη αύξηση τιμών και ενοικίων με ρυθμούς πολλαπλάσιους της ανόδου του εισοδήματος των νοικοκυριών είναι πολυπαραγοντική. Αποδίδεται κατά κύριο λόγο στην ανισορροπία μεταξύ ζήτησης και προσφοράς, καθώς ο αριθμός των ενδιαφερομένων για στέγη υπερβαίνει σημαντικά τα διαθέσιμα προς πώληση ή μίσθωση ακίνητα.

Συγκεκριμένα:

• Ο ρυθμός αύξησης του αποθέματος των κατοικιών κατέγραψε σημαντική συρρίκνωση στα χρόνια της κρίσης, λόγω της υποχώρησης της κατασκευαστικής δραστηριότητας. Σύμφωνα με πρόσφατη μελέτη της Τράπεζας Πειραιώς, ενώ την περίοδο 2001-2011 δημιουργήθηκαν περί τα 917 χιλιάδες νέα ακίνητα, την αμέσως επόμενη δεκαετία δεν ξεπέρασαν τα 155.000.

Μπορεί οι νέες κατασκευές να έχουν αυξηθεί την τελευταία τριετία, ωστόσο απέχουν σημαντικά των προ κρίσης επιπέδων. Ως ποσοστό του συνόλου των επενδύσεων στη χώρα δεν υπερβαίνουν σήμερα το 15% έναντι 42% στα μέσα της δεκαετίας του 2000.

• Την περίοδο 2012-2022 δημιουργήθηκαν, σύμφωνα με την Τράπεζα Πειραιώς, 197 χιλιάδες νέα νοικοκυριά. Επιπρόσθετα αυξήθηκε η ζήτηση από επενδυτές που δραστηριοποιούνται στην αγορά της βραχυχρόνιας μίσθωσης, φτάνοντας τις 170.000 κατοικίες. Ταυτόχρονα, καταγράφηκε άνοδος της ζήτησης για αγορές κατοικιών από αλλοδαπούς, στο πλαίσιο της Golden Visa, που οδήγησε τις τιμές σε αρκετές περιοχές της χώρας πάνω από τα ελάχιστα όρια για τη χορήγηση της σχετικής άδειας, χωρίς αυτό να δικαιολογείται σε αρκετές περιπτώσεις από τη θέση και την ποιότητα κατασκευής των ακινήτων.

Με αυτά τα δεδομένα, προκύπτει ένα έλλειμμα προσφοράς της τάξεως των 212.000 σπιτιών, το οποίο για να καλυφθεί μέσω των νέων οικοδομών θα απαιτηθούν τουλάχιστον 6 έτη, δεδομένων των δυνατοτήτων του εγχώριου κατασκευαστικού κλάδου.

Οι προβλέψεις

Επιπλέον πίεση στην προσφορά δημιουργούν και οι αργοί ρυθμοί επανάκαμψης στην αγορά ακινήτων που λειτουργούν ως ενέχυρο σε δάνεια. Από το 2018 έως το 2023 ολοκληρώθηκαν μόλις 15.000 πλειστηριασμοί κατοικιών, ενώ για τη διετία 2024-2025 δεν αναμένεται να ξεπεράσουν τους 6.000. Εξάλλου, άνοδο στις τιμές πώλησης των νεόδμητων κατοικιών έχουν προκαλέσει οι ανατιμήσεις στο κόστος κατασκευής.

Οικονομολόγοι εκτιμούν ότι οι τάσεις αυτές θα συνεχιστούν, αν και με ηπιότερους ρυθμούς, τα επόμενα χρόνια. Πρόσφατη έκθεση της Τράπεζας της Ελλάδος έκανε λόγο για κτηματαγορά δύο ταχυτήτων. Από τη μία πλευρά για ακίνητα υψηλών προδιαγραφών σε περιοχές με έντονο επενδυτικό ενδιαφέρον, οι ανατιμήσεις θα παραμείνουν υψηλές. Από την άλλη, αναμένονται μικρότερες μεταβολές σε πόλεις που δεν εμφανίζουν τις ίδιες προοπτικές και σε λιγότερο ποιοτικές κατοικίες.

Με αυτά τα δεδομένα, τι συμφέρει σήμερα; Η ενοικίαση ή η αγορά μίας κατοικίας, εφόσον φυσικά υπάρχει αυτή η δυνατότητα; «Δεν υπάρχει ένας γενικός κανόνας ή κάποιος δείκτης αναφοράς που να απαντά σε αυτό το ερώτημα» υποστηρίζει τραπεζική πηγή. «Κάθε περιοχή και κάθε ακίνητο έχει τα δικά του ιδιαίτερα χαρακτηριστικά, τα οποία πρέπει να μελετηθούν προσεκτικά προτού ληφθεί οποιαδήποτε απόφαση» σημειώνει σχετικά.

Χαμηλότερα επιτόκια

Στη βελτίωση των όρων διάθεσης των στεγαστικών δανείων θα προχωρήσουν μέσα στη χρονιά οι τράπεζες, με στόχο την ενίσχυση της υποτονικής ζήτησης από τα νοικοκυριά. Αυτή αποδίδεται στην επιδείνωση της εμπιστοσύνης, λόγω της ενεργειακής κρίσης και της ανόδου των επιτοκίων, αλλά και στις υψηλές τιμές πώλησης των κατοικιών. Στόχος αυτών των κινήσεων είναι να καταστεί ακόμη πιο ελκυστική η αγορά κατοικίας με τραπεζική χρηματοδότηση, δίδοντας διέξοδο σε νοικοκυριά που σήμερα επιβαρύνονται με υψηλά μισθώματα για την κάλυψη των στεγαστικών τους αναγκών.

Ορισμένες τράπεζες έχουν ήδη μειώσει τα επιτόκιά τους από τις αρχές του 2024, τόσο τα σταθερά όσο και τα κυμαινόμενα, μέσω της συρρίκνωσης των περιθωρίων κέρδους. Οι κινήσεις αυτές αναμένεται να πολλαπλασιαστούν τους επόμενους μήνες, μετά την εκκίνηση της διαδικασίας χαλάρωσης της νομισματικής πολιτικής από την ΕΚΤ, που θα οδηγήσει σε χαμηλότερα επίπεδα το κόστος χρήματος. Σε αυτή τη φάση οι τράπεζες προσφέρουν στεγαστικά δάνεια με σταθερά επιτόκια για διάστημα από 3 έως 30 έτη, τα οποία μπορεί να ξεκινούν ακόμη και χαμηλότερα από το 3%, διαμορφούμενα σε χαμηλότερα επίπεδα από τα κυμαινόμενα. Οι περισσότεροι νέοι δανειολήπτες προτιμούν σε αυτή τη φάση προϊόντα που εξασφαλίζουν σταθερές δόσεις για τουλάχιστον 10 χρόνια. Με τον τρόπο αυτόν διασφαλίζουν πως οι μηνιαίες καταβολές τους δεν θα αλλάξουν ακόμη και για το σύνολο της διάρκειας αποπληρωμής, γεγονός που διευκολύνει τον οικονομικό τους προγραμματισμό.

Εξάλλου, από το 2025, με βάση τη νέα οδηγία της Τράπεζας της Ελλάδος τίθενται νέα όρια στη χρηματοδότηση ιδιωτών. Συγκεκριμένα, η επιβάρυνση για τις μηνιαίες δόσεις ενός στεγαστικού δανείου δεν θα μπορεί να υπερβαίνει σε καμία περίπτωση το 50% του διαθέσιμου εισοδήματος του ενδιαφερόμενου, ενώ το ποσοστό χρηματοδότησης δεν θα είναι υψηλότερο του 90%. Η θέσπιση αυτών των ορίων, σύμφωνα με τις τράπεζες, δεν θα αλλάξει την πολιτική πιστοδοτήσεων που ακολουθούν σήμερα. Κι αυτό διότι οι χορηγήσεις νέων στεγαστικών δανείων γίνονται ήδη με αυτά τα κριτήρια.