Η ώρα για το μεγάλο ξεκαθάρισμα στα κόκκινα δάνεια πλησιάζει. Την περασμένη εβδομάδα μετά από μήνες διαβουλεύσεων της κυβέρνησης με θεσμούς και τράπεζες, κατατέθηκε προς ψήφιση στη Βουλή ο νέος Πτωχευτικός Κώδικας, που από την ερχόμενη Πρωτοχρονιά θα δίνει τη δυνατότητα τόσο σε φυσικά πρόσωπα όσο και σε επιχειρήσεις να ρυθμίσουν τις οφειλές τους ή να απαλλαγούν από το σύνολο των χρεών τους, υπό την προϋπόθεση ρευστοποίησης της περιουσίας τους.

Ενδεικτικό της σημασίας του σχετικού νομοσχεδίου για την αποτελεσματική διαχείριση των επισφαλειών είναι το γεγονός ότι οι διατάξεις του έχουν αλλάξει πάνω από 10 φορές. Με τις αλλαγές αυτές επαναδιατυπώθηκαν ή καταργήθηκαν ρυθμίσεις που θα έδιναν κίνητρο σε δανειολήπτες να σταματήσουν με δόλο την εξυπηρέτηση των δανείων τους, επιλέγοντας την πτώχευση.

Στη σωστή κατεύθυνση

Σύμφωνα πάντως με κορυφαία τραπεζική πηγή, οι βασικές θέσεις των τραπεζών στο θέμα του εξωδικαστικού μηχανισμού ρύθμισης οφειλών δεν έγιναν αποδεκτές. Προσθέτουν ωστόσο πως σε γενικές γραμμές το προτεινόμενο πλαίσιο κινείται προς τη σωστή κατεύθυνση και θα συμβάλει καθοριστικά για την εξυγίανση ή το οριστικό κλείσιμο πτωχευμένων επιχειρήσεων, απεγκλωβίζοντας σε σύντομο χρονικό διάστημα παγωμένα περιουσιακά στοιχεία. Οπως λένε, πρόκειται για αναγκαία συνθήκη προς την κατεύθυνση εξυγίανσης των τραπεζικών ισολογισμών και της εγχώριας αγοράς.

Οι βασικές αλλαγές

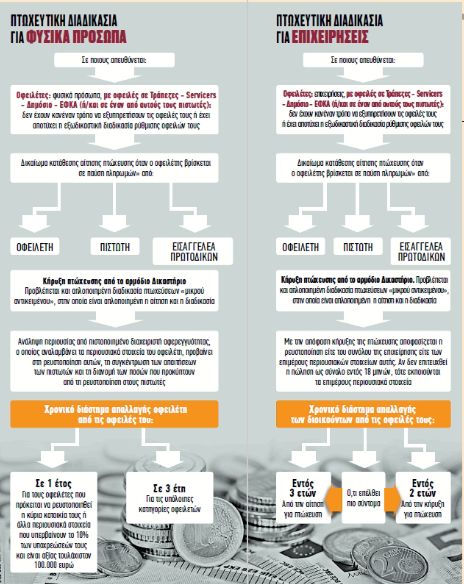

Οι νέοι πτωχευτικοί κανόνες θα τεθούν σε εφαρμογή την 1η Ιανουαρίου 2021. Οι βασικές διαφορές τους σε σχέση με το υπάρχον πτωχευτικό πλαίσιο είναι οι εξής:

Πρώτον, δίνεται η δυνατότητα ακόμη και σε φυσικά πρόσωπα να πτωχεύσουν και να κάνουν μία νέα αρχή.

Δεύτερον, τα ευάλωτα νοικοκυριά μπορούν να παραμείνουν στην κατοικία τους μετά την πτώχευση με επιδοτούμενο από το κράτος ενοίκιο για 12 έτη, ενώ μετά την περίοδο της μίσθωσης έχουν το δικαίωμα επαναγοράς της στην τρέχουσα εμπορική τιμή.

Τρίτον, επιδοτούνται για 5 έτη, υπό προϋποθέσεις, οι δόσεις δανείων με υποθήκη το σπίτι του οφειλέτη, που ρυθμίζονται με τον νέο εξωδικαστικό μηχανισμό.

Τέταρτον, όσοι πτωχεύουν μπορούν να κάνουν νέα αρχή, με πλήρη απαλλαγή από τα χρέη τους το πολύ σε έως 3 έτη έναντι 10 ετών που ισχύει σήμερα.

Πέμπτον, γίνονται πιο ελαστικά τα κριτήρια ως προς το ποσοστό των υποχρεώσεων που βρίσκονται σε καθυστέρηση για την υποβολή αίτησης πτώχευσης (από 50%+1 ευρώ σήμερα σε 40% ανά πιστωτή στο νέο πλαίσιο).

Εκτον, για πρώτη φορά προβλέπεται η δέσμευση μέρους του εισοδήματος του προσώπου που πτώχευσε, κατά το ύψος που υπερβαίνει τις εύλογες δαπάνες διαβίωσής του. Μέχρι σήμερα το εισόδημα προστατευόταν από όλους τους νόμους.

Πώς θα λειτουργεί το νέο πλαίσιο διαχείρισης των επισφαλειών

ΕΞΩΔΙΚΑΣΤΙΚΗ ΡΥΘΜΙΣΗ

1. Ποιες είναι οι δυνατότητες που προσφέρονται στους οφειλέτες;

Οι οφειλέτες μπορούν να υποβάλουν αίτηση είτε για εξωδικαστική ρύθμιση των οφειλών τους είτε για πτώχευση.

2. Ποιες είναι οι προϋποθέσεις για υποβολή αίτησης;

Το σύνολο των οφειλών να υπερβαίνει τις 10.000 ευρώ. Επιπλέον, τα χρέη πρέπει να αφορούν τουλάχιστον δύο πιστωτές και να μην υπερβαίνουν το 90% σε έναν χρηματοδοτικό φορέα.

3. Είναι σίγουρη η ρύθμιση των οφειλών αν υποβληθεί αίτηση για τον εξωδικαστικό συμβιβασμό;

Οχι. Για να υπάρξει ρύθμιση θα πρέπει να υποβάλουν πρόταση οι πιστωτές και στη συνέχεια γίνει αποδεκτή από οφειλέτη και πλειοψηφία πιστωτών. Αν περάσουν δύο μήνες και δεν υπάρχει πρόταση ή συμφωνία η διαδικασία σταματά.

4. Τι κερδίζει όποιος πετύχει ρύθμιση μέσω του εξωδικαστικού μηχανισμού;

Καλύτερους όρους αποπληρωμής από την τράπεζα (μεγαλύτερη διάρκεια, μειωμένο επιτόκιο, κούρεμα χρέους) βάσει της πρότασής της, ενώ οι οφειλές σε Δημόσιο και Ταμεία εξοφλούνται σε έως 240 μήνες, με ελάχιστη δόση τα 50 ευρώ. Επιπλέον, ο οφειλέτης μπορεί να εξασφαλίσει μηνιαία επιδότηση των δόσεών του από 70 έως 210 ευρώ ανάλογα με την οικογενειακή του κατάσταση για 5 έτη, υπό τις εξής προϋποθέσεις:

– Το σύνολο των οφειλών είναι τουλάχιστον 20.000 ευρώ.

– Το ρυθμιζόμενο δάνειο έχει ως υποθήκη την κύρια κατοικία του.

– Το υπόλοιπο του δανείου δεν υπερβαίνει τις 135.000 ευρώ για μονοπρόσωπο νοικοκυριό. Το όριο προσαυξάνεται κατά 20.000 ευρώ για κάθε επιπλέον μέλος και φτάνει ως τις 215.000 ευρώ ανά πιστωτή.

– Το δάνειο δεν έχει καταγγελθεί σε χρονικό διάστημα πέραν του 1 έτους από την υποβολή της αίτησης.

– Εχει επέλθει μείωση των οικογενειακών εισοδημάτων από 20% έως 30% ανάλογα με το αρχικό τους ύψος και την ιδιότητα του φυσικού προσώπου (μισθωτός ή επαγγελματίας).

– Μετά τη μείωση των εισοδημάτων πληρούνται τα κριτήρια για τη χορήγηση επιδόματος στέγασης (εισόδημα 7.000-21.000 ευρώ, ακίνητη περιουσία 120.000-180.000 ευρώ, κινητή περιουσία 7.000-21.000 ευρώ ανάλογα με τη σύνθεση του νοικοκυριού κ.ά.).

– Να μη λαμβάνει ο οφειλέτης άλλη επιδότηση.

5. Πότε χάνεται η ρύθμιση που επιτεύχθηκε μέσω εξωδικαστικού συμβιβασμού;

Η ρύθμιση χάνεται αν η καθυστέρηση φτάσει τις 3 μηνιαίες δόσεις ή το ληξιπρόθεσμο ποσό υπερβεί το 3% των συνολικών ρυθμισμένων οφειλών.

ΠΤΩΧΕΥΣΗ

1. Ποιοι έχουν δικαίωμα υποβολής αίτησης για πτώχευση;

Οσοι έχουν χρέη άνω των 30.000 ευρώ. Επιπλέον, θα πρέπει να είναι σε καθυστέρηση τουλάχιστον 6 μηνών το 40% των συνολικών υποχρεώσεων προς κάθε πιστωτή (Δημόσιο, τράπεζες, Ταμεία). Από την άλλη, αίτηση πτώχευσης μπορούν να υποβάλουν και οι πιστωτές, εάν τα χρέη προς αυτούς υπερβαίνουν το 30% της συνολικής αξίας των οφειλών.

2. Ποιος εξετάζει το αίτημα για πτώχευση;

Αρμόδιος για την εκδίκαση της υπόθεσης είναι το Πολυμελές Πρωτοδικείο ή το Ειρηνοδικείο εάν πρόκειται για πτωχεύσεις μικρού αντικειμένου

3. Τι κερδίζει αυτός που πτωχεύει;

Απαλλάσσεται από τα χρέη του μετά από 1 έτος, εάν ρευστοποιήθηκε η περιουσία του, και ταυτόχρονα η αξία της υπερβαίνει το 10% των συνολικών οφειλών και είναι μεγαλύτερη των 100.000 ευρώ. Διαφορετικά, η νέα αρχή γίνεται μετά από 3 έτη. Σε αυτή την περίπτωση οφείλεται στους πιστωτές για όλο το διάστημα των 3 ετών το υπερβάλλον των ελάχιστων δαπανών διαβίωσης εισόδημα του οφειλέτη. Μετά την περίοδο αυτή επέρχεται πλήρης απαλλαγή από όλα τα χρέη.

4. Τι χάνουν όσοι έχουν περιουσία στο όνομά τους;

Ρευστοποιείται το σύνολο της ακίνητης και κινητής περιουσίας του οφειλέτη, συμπεριλαμβανομένης και της πρώτης κατοικίας.

5. Υπάρχει η δυνατότητα διάσωσης της πρώτης κατοικίας;

Προστασία της κύριας κατοικίας δεν υπάρχει. Ωστόσο, όσοι χαρακτηρίζονται ευάλωτοι (εισόδημα 7.000-21.000 ευρώ, ακίνητη περιουσία 120.000-180.000 ευρώ, κινητή περιουσία 7.000-21.000 ευρώ ανάλογα με τη σύνθεση του νοικοκυριού κ.ά.) μπορούν να παραμείνουν στο σπίτι τους με ενοίκιο. Το νομοσχέδιο προβλέπει τη σύσταση ενός νέου φορέα που θα ανήκει σε επενδυτές και θα αγοράζει τις κατοικίες φυσικών προσώπων που πτωχεύουν, χαρακτηρίζονται ευάλωτα και υποβάλλουν σχετική αίτηση.

6. Με ποιους όρους ενοικιάζεται η κύρια κατοικία;

Η διάρκεια της μίσθωσης είναι 12 έτη και το ενοίκιο προσδιορίζεται με αντικειμενικό τρόπο (απόδοση σε σχέση με μέσο επιτόκιο στεγαστικών δανείων βάσει στατιστικού δελτίου της ΤτΕ).

7. Υπάρχει κίνδυνος έξωσης;

Φυσικά. Ο φορέας μπορεί να κάνει έξωση στον μισθωτή εάν ο τελευταίος καθυστερήσει τρία ενοίκια και μετά την όχλησή του δεν εξοφλήσει το ληξιπρόθεσμο χρέος εντός ενός μηνός.

8. Πώς επαναγοράζεται η κατοικία από το φυσικό πρόσωπο που πτώχευσε;

Μετά τη λήξη των 12 ετών της μίσθωσης δίνεται η δυνατότητα στον μισθωτή να επαναγοράσει την κατοικία του στις τρέχουσες εμπορικές τιμές. Δικαίωμα επαναγοράς υπάρχει και πριν την παρέλευση των 12 ετών. Ωστόσο το τίμημα επιβαρύνεται με τα ενοίκια που δεν καταβλήθηκαν μέχρι τη λήξη της περιόδου αυτής, εκτός κι αν ο φορέας συμφωνήσει για χαμηλότερο τίμημα.

Τι θα γίνει με τις 70.000 εκκρεμείς αιτήσεις του νόμου Κατσέλη

Mε νομοσχέδιο που θα έλθει σύντομα στη Βουλή, όλες οι υποθέσεις με δικάσιμο μετά τον Ιούνιο του 2021 θα ενταχθούν σε μία ηλεκτρονική πλατφόρμα, με στόχο την ταχύτερη εξέτασή τους. Εάν μετά την εισαγωγή των στοιχείων από οφειλέτες και τράπεζες διαπιστωθεί ότι δεν πληρούνται τα κριτήρια για ένταξη στον νόμο Κατσέλη, τότε ο οφειλέτης θα χάνει την προστασία για την κατοικία του.