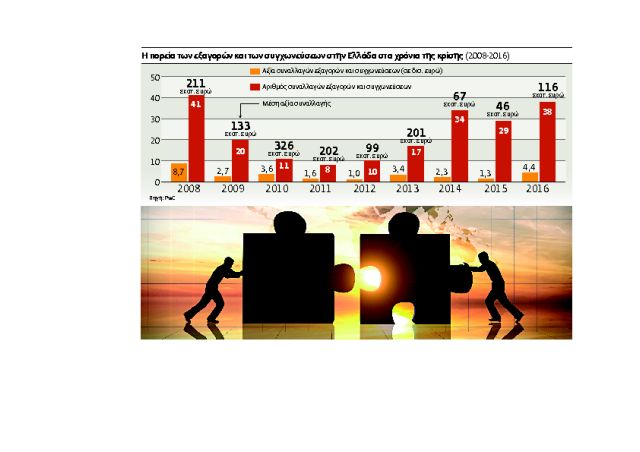

Εξαγορές και συγχωνεύσεις (Ε&Σ) συνολικού ύψους 29 δισ. ευρώ σημειώθηκαν τα χρόνια της κρίσης (2008-2016) στην Ελλάδα ενώ σύμφωνα με τις εκτιμήσεις της PwC το 2017 αναμένεται να προσεγγίσουν τα επίπεδα του 2016 και να κινηθούν στην περιοχή των 4,4 δισ. ευρώ, με την ανοδική τάση να επανέρχεται μερικώς το 2018.

Ενα από τα χαρακτηριστικά της περιόδου της κρίσης αποτελεί το γεγονός πως εγχώριες συναλλαγές, δηλαδή αυτές στις οποίες ο αγοραστής και η εταιρεία στόχος προέρχονταν από την Ελλάδα υποχώρησαν σημαντικά. Το 2010, π.χ., αποτελούσαν το 73% των συνολικών συναλλαγών ενώ το 2016 αντιπροσώπευαν το 39%, δεικνύοντας τη δυσκολία κινητοποίησης εγχώριων κεφαλαίων.

Με την οικονομία να παραμένει σε στενωπό, η αγορά Ε&Σ παραμένει πολύ ρηχή, κάτι που αντικατοπτρίζεται και στα ελάχιστα deals, διεθνούς επιπέδου, που λαμβάνουν χώρα.

Οι καθυστερήσεις

Η κατάρρευση του κατασκευαστικού κλάδου κατά 76% μεταξύ 2007 και 2016 και η συρρίκνωση των επενδύσεων στη βιομηχανία κατά 62%, σε συνάρτηση με την κατάρρευση της καταναλωτικής και επιχειρηματικής εμπιστοσύνης, εξηγούν εξάλλου σε μεγάλο βαθμό το επενδυτικό κενό στην ελληνική οικονομία, το οποίο εκτιμάται σήμερα συνολικά στα 100 δισ. ευρώ, την ώρα που το 2016 οι επενδύσεις ανήλθαν σε 12,4% του ΑΕΠ, δηλαδή κινούνται σε ετήσια βάση περίπου 13 δισ. ευρώ χαμηλότερα από τον μέσο όρο του 2000-2008.

Την ίδια στιγμή, σύμφωνα με την αγορά, οι καθυστερήσεις στην αντιμετώπιση των μη εξυπηρετούμενων ανοιγμάτων των επιχειρήσεων και στην εξυγίανση των εταιρειών «zombies», περιορίζουν και τις όποιες προοπτικές των επιχειρήσεων που επιβίωσαν και θα μπορούσαν να θεωρηθούν και ως οι νικητές της επόμενης ημέρας της κρίσης.

Οι ιδιωτικοποιήσεις

Σύμφωνα με μελέτη της PricewaterhouseCoopers το 2016 πραγματοποιήθηκαν 38 εξαγορές και συγχωνεύσεις (Ε&Σ) αξίας €4,4 δισ., σημειώνοντας αύξηση κατά 230% σε σχέση με το 2015, ενώ η ολοκλήρωση της συναλλαγής των περιφερειακών αεροδρομίων και η συνέχιση της αποεπένδυσης των τραπεζών θα καθορίσουν το 2017 το επίπεδο συναλλαγών.

Μέσα στον Ιανουάριο ολοκληρώθηκε η πώληση του 100% του μετοχικού κεφαλαίου της ΤΡΑΙΝΟΣΕ στη Ferrovie Dello Stato Italiane έναντι συνολικού τιμήματος €45 εκατ. Η ιδιωτικοποίηση των 14 περιφερειακών αεροδρομίων από την κοινοπραξία Fraport AG –Slentel (€2,2 δισ.) έχει υπογραφεί και αναμένεται να εισπραχθούν €1,2 δισ. εντός του 2017. Προχωρά η προετοιμασία της συμφωνίας για την αξιοποίηση του Ελληνικού και εντός του 2017 αναμένεται η πρώτη δόση ύψους €300 εκατ. από το συνολικό τίμημα που ανέρχεται στα €915 εκατ. Αναμένεται οριστικοποίηση της συμφωνίας εντός του 2017 για την πώληση του 24% του ΑΔΜΗΕ στην κινεζική State Grid έναντι €320 εκατ.

Μέχρι τον Μάρτιο πρέπει να ξεκινήσει το ΤΑΙΠΕΔ τη διαδικασία πώλησης του 30% των μετοχών που κατέχει στον Διεθνή Αερολιμένα Αθηνών, ενώ θα συνεχιστεί η διαγωνιστική διαδικασία για την ιδιωτικοποίηση του 67% του μετοχικού κεφαλαίου του ΟΛΘ αλλά δεν είναι πιθανόν να ολοκληρωθεί μέσα στο 2017.

Συνολικά τα έσοδα από ιδιωτικοποιήσεις από €500 εκατ. (έναντι στόχου €1,3 δισ.) το 2016 αναμένεται να διαμορφωθούν σε 1,73 δισ. ευρώ το 2017.

Τη χρονιά που διανύουμε επίσης στις χρηματοοικονομικές υπηρεσίες αναμένεται η συνέχιση πώλησης των non-core assets των συστημικών τραπεζών με τη διαδικασία για την πώληση της Εθνικής Ασφαλιστικής και της Avis να έχουν ξεκινήσει.

Στο λιανεμπόριο αναμένεται η ολοκλήρωση, παρά την καθυστέρηση, της εξαγοράς της Μαρινόπουλος από την Σκλαβενίτης, στις ιχθυοκαλλιέργειες έχουμε την έναρξη και πιθανή ολοκλήρωση της διαδικασίας για την πώληση του 79,6% της Σελόντα και του 75% του Νηρέα, που κατέχουν σήμερα οι τέσσερις συστημικές τράπεζες ενώ στην ενέργεια αναμένεται να ολοκληρωθεί η πώληση του 24% του ΑΔΜΗΕ στην κινεζική State Grid και πιθανόν να πωληθεί και άλλο ποσοστό μετοχών.

Οι 25 «ελληνικές» συμφωνίες του 2016

Συνολικά το 2016 είχαμε σύμφωνα με την PwC 25 deals αξίας €4,2 δισ. όπου συμμετείχαν ελληνικές εταιρείες:

Ειδικότερα τον Ιανουάριο, η Lamda εξαγόρασε το υπόλοιπο 66% του μετοχικού κεφαλαίου της Ece – Lamda Hellas SA, διαχειρίστριας εταιρείας των εμπορικών κέντρων The Mall Athens και Golden Hall. Το Oaktree εξαγόρασε το πλειοψηφικό ποσοστό της Sani SA και Ikos και η Basketo την Your Greek Olive Oil.

Τον Φεβρουάριο η ΑΒ εξαγόρασε την Γ. Κανάκη, η Μετρό το δίκτυο καταστημάτων της Βερόπουλος και η Dunapack τη ΒΙΟΚΥΤ.

Τον Μάρτιο η ΠΑΦΑΡΜ (συμφερόντων Παπάζογλου) και η ΒΙΑΝΕΧ εξαγόρασαν (50% έκαστος) την εταιρεία Astra Medical Hellas Superfoods, τον Απρίλιο η COSCO απέκτησε το 51% του ΟΛΠ και τον Μάιο το fund Amerra Capital εξαγόρασε το 90% της συμμετοχής της Global Finance SA στην Ανδρομέδα.

Τον Ιούνιο η Εθνική μεταβίβασε το 99,81% της Finanbank στην QNB, η Intralot πούλησε το 80% της Intralot Italia στην Gamenet, η Werd Red Sarl απέκτησε το 33,8% της Trastor από την Πειραιώς, η Ticketmaster εξαγόρασε την Tickethour και η Olympia απέκτησε το 33,34% της Softone.

Τον Ιούλιο η Ravago εξαγόρασε τη Δέλτα Χημική, η NBG πούλησε την NBGI σε κεφάλαια επενδυτικών συμμετοχών τα οποία διαχειρίζονται η Goldman Sachs ΑΜ και η Deutsche Bank Private Equity.

Τον Αύγουστο η Impala απέκτησε συμμετοχή στην Αφοί Χιωτάκη από την Τράπεζα Χανίων και η ERGO International εξαγόρασε την ΑΤΕ Ασφαλιστική.

Τον Σεπτέμβριο η Emaro εξαγό́ρασε το 45% της Laboratoires θυγατρική της Lavipharm ενώ τον Οκτώβριο η Apollo, θυγατρική της Jeremyn Street Real Estate, εξαγόρασε το 90,17% του Astir Palace και η Grivalia το 50% της Piraeus Port Plaza 1 SA.

Τέλος, τον Δεκέμβριο η PwC Business Solutions εξαγόρασε την Eurobank Business Services, η Home Holdings το 97,3% της Ιονικής Ξενοδοχειακής, η Ravago Distribution την Pentaplast ΑΕ και το Exin Group το μερίδιο της AIG Ελλάς.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ