Υστερα από μια δεκαετία πρωτοφανούς σε διάρκεια και ένταση ύφεσης, η κρίση οδήγησε πλήθος εταιρειών στην πτώχευση και στην οικονομική ασφυξία, καταστρέφοντας σημαντικό τμήμα της παραγωγικής και οικονομικής υποδομής της χώρας. Ορισμένες εταιρείες «εξαφανίστηκαν από τον χάρτη», κάποιες συρρικνώθηκαν για να επιβιώσουν στη νέα εποχή, ενώ άλλες όχι μόνο επιβίωσαν, αλλά αύξησαν και τα μερίδια αγοράς τους και δείχνουν να είναι οι «νικητές της επόμενης ημέρας».

Καθώς ακόμη και μέσα στην κρίση, από το 2008, οι εταιρείες άντλησαν από το Χρηματιστήριο της Αθήνας περίπου 69 δισ. ευρώ, από τα οποία τα 47,6 δισ. ευρώ αφορούσαν τις ανακεφαλαιοποιήσεις των τραπεζών, οι Αρχές του ΧΑ μέσω μιας σειράς παρεμβάσεων και νέων προϊόντων (εταιρικά ομόλογα, ENA Step, Crowdfunding & Small Startup, Listed Funds, ΜμΕ, ΔΑΚ – ETFs) προσπαθούν να στηρίξουν την εγχώρια επιχειρηματικότητα, καθώς «οι διασωθέντες της κρίσης» αναζητούν «φθηνά» κεφάλαια για να ενδυναμώσουν την ανάπτυξή τους και να ενισχύσουν την εξωστρέφειά τους.

Αντληση κεφαλαίων

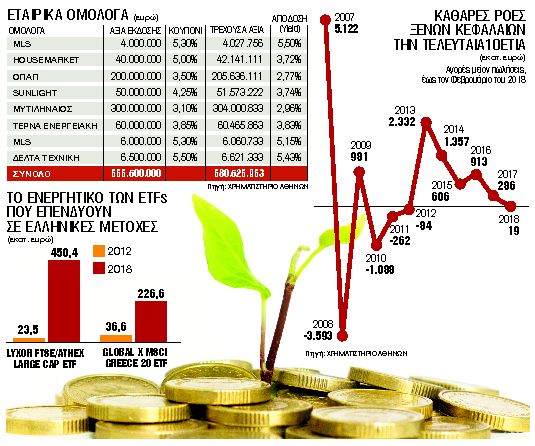

Ηδη κατά τη διάρκεια του 2017 αντλήθηκαν συνολικά 1,9 δισ. ευρώ από διαπραγματεύσιμα ελληνικά εταιρικά ομόλογα με κουπόνια που κυμαίνονταν από 2% έως 5%, ενώ μόνο μέσω της εγχώριας αγοράς εταιρικών ομολόγων αντλήθηκαν ως σήμερα κεφάλαια 800 εκατ. ευρώ από εισηγμένες αλλά και μη εισηγμένες εταιρείες.

Στο επόμενο χρονικό διάστημα αναμένονται οι εκδόσεις ομολογιακών δανείων της Coral AE (πρατήρια της Shell), της θυγατρικής του ομίλου Βαρδινογιάννη Motor Oil και της B&F της οικογένειας Μπιθαρά, που έχει δημιουργήσει και διαχειρίζεται τα brands BSB και Lynne. Να σημειωθεί πως οι μεγαλύτερες εταιρείες του Χρηματιστηρίου της Αθήνας, οι αποκαλούμενες και «Blue Chips», εξετάζουν την άντληση κεφαλαίων μέσω και της αγοράς εταιρικών ομολόγων.

Η επιτυχία ομολογιακών εκδόσεων μεγάλων εταιρειών, όπως οι ΟΠΑΠ (200 εκατ. ευρώ), Μυτιληναίος (300 εκατ. ευρώ), ΓΕΚ ΤΕΡΝΑ (120 εκατ. ευρώ), Sunlight (50 εκατ. ευρώ), έχει ενισχύσει τα αντανακλαστικά και των άλλων μεγάλων και μεσαίων εταιρειών του Χρηματιστηρίου που επιθυμούν να αντλήσουν ρευστότητα, βελτιώνοντας τόσο την κεφαλαιακή τους διάρθρωση όσο και εξετάζοντας τις προοπτικές χρηματοδότησης νέων επενδυτικών σχεδίων ύστερα από περίπου μια 10ετία μηδενικού σχεδόν επιχειρηματικού ενδιαφέροντος.

Να σημειωθεί ότι η υπηρεσία Ηλεκτρονικού Βιβλίου Προσφορών (ΗΒΙΠ) του Χρηματιστηρίου Αθηνών ως εργαλείου άντλησης κεφαλαίων έχει ενισχύσει αποτελεσματικά την όλη προσπάθεια.

Την ίδια ώρα, η διαπραγμάτευση μεγάλων επιχειρήσεων όπως ο ΑΔΜΗΕ, η απορρόφηση της μη εισηγμένης ΕΛΒΑΛ από τη ΧΑΛΚΟΡ και η δημιουργία του μεγάλου μεταλλουργικού ομίλου της ΕΛΒΑΛΧΑΛΚΟΡ και η επικείμενη επιστροφή ενός από τους πλέον διεθνοποιημένους ελληνικούς επιχειρηματικούς ομίλους –της Chipita του Σπύρου Θεοδωρόπουλου και του Olayan Group –μέσω της διπλής εισαγωγής των μετοχών του σε Λονδίνο και Αθήνα αποτελούν θετικές εξελίξεις, ειδικά εάν βελτιωθεί περαιτέρω το οικονομικό κλίμα.

Επίσης, αναμένεται η εισαγωγή μετοχών στην Κύρια Αγορά του ΧΑ της CNL Capital, η οποία είναι Ανώνυμη Εταιρεία Κεφαλαίου Επιχειρηματικών Συμμετοχών (ΕΚΕΣ) και επενδύει κυρίως σε μη εισηγμένες εταιρείες εντός και εκτός Ελλάδος, ενώ διευθύνεται από τους Παναγιώτη Λέκκα (πρόεδρος) και Νίκο Χλωρό (διευθύνων σύμβουλος).

Παράλληλα, μεσοπρόθεσμα αναμένεται να εισαχθεί στο ΧΑ και η ΑΚΕΣ που συστήνουν οι Attica Finance και ΣΕΛΕΤΡΟΠΕ για την ενίσχυση των ελλήνων παραγωγών τροφίμων και ποτών με εξαγωγική δραστηριότητα.

Αυξημένο ενδιαφέρον

Επίσης, πηγή άντλησης κεφαλαίων πιθανόν να αποτελέσουν και ορισμένες εισηγμένες εταιρείες που έχουν μεγάλα ανοίγματα προς τις τράπεζες, σε περίπτωση που funds που αγοράζουν δάνεια θελήσουν να κεφαλαιοποιήσουν τμήμα αυτών στο πλαίσιο της προσπάθειας εξυγίανσής τους.

Ενας τομέας που θα μπορούσε να παίξει καταλυτικό ρόλο στην ενίσχυση της αγοράς, της ελληνικής οικονομίας καθώς και των κρατικών εσόδων αφορά τον τομέα των ΑΕΕΑΠ (Ανώνυμες Εταιρείες Επενδύσεων Ακίνητης Περιουσίας), καθώς το επενδυτικό ενδιαφέρον από το εξωτερικό είναι σημαντικά αυξημένο.

Το επόμενο διάστημα αναμένεται η πώληση του 51% των ΕΛΠΕ, με το Ελληνικό Δημόσιο και την Paneuropean του ομίλου Λάτση να περιορίζουν τελικά τα ποσοστά τους στο 15%, ενώ o στόχος για έσοδα 2 δισ. ευρώ από αποκρατικοποιήσεις εφέτος είναι δύσκολος αλλά εφικτός, είπε την Παρασκευή ο πρόεδρος του ΤΑΙΠΕΔ, το οποίο μέχρι τον Ιούνιο θα πρέπει να έχει ολοκληρώσει την πώληση του ΔΕΣΦΑ, να ξεκινήσει τις διαδικασίες για πώληση ποσοστού στη ΔΕΗ, αλλά και την προώθηση του Ελληνικού.

Επενδύσεις σε πάγια

Το οικοσύστημα της ελληνικής κεφαλαιαγοράς δείχνει να ενισχύεται την ώρα που ένας πυρήνας εταιρειών, ύστερα από μια 10ετία στασιμότητας, αυξάνει τις επενδύσεις σε πάγια. Η εταιρεία με το πιο «γεμάτο» ταμείο του Χρηματιστηρίου, η Aegean Airlines, επισημοποίησε π.χ. το προσύμφωνο του deal ύψους 5 δισ. δολαρίων με την Airbus, ενώ ο ΟΤΕ προχωρεί σε επενδύσεις έως 2 δισ. ευρώ έως το 2022, κυρίως για υποδομές και δίκτυα νέας γενιάς.

Την ίδια ώρα, το ενδιαφέρον των ξένων funds που έχουν τοποθετήσει καθαρά (αγορές μείον πωλήσεις) 5,5 δισ. ευρώ στις ελληνικές μετοχές τα τελευταία χρόνια παραμένει αυξημένο, αλλά πολλά θα κριθούν από τα αποτελέσματα των stress tests των τραπεζών και τις προοπτικές της οικονομίας.

Μέσω της διαδικασίας ιδιωτικής τοποθέτησης (placement), έχουν αποκτήσει πάντως πακέτα σε αρκετές εισηγμένες, όπως π.χ. η διάθεση 1.750.000 κοινών μετοχών της Autohellas, ιδιοκτησίας του

Θεόδωρου Βασιλάκη, ενώ αντλήθηκαν 39.550.000 ευρώ. Λόγω του μεγέθους της προσφοράς, αποτελεί ένα από τα σημαντικότερα placement των τελευταίων ετών για την ελληνική αγορά. Εν τω μεταξύ, η Deutsche Telekom AG άσκησε το δικαίωμα πρώτης άρνησης για την απόκτηση 24.507.520 μετοχών του ΟΤΕ συνολικής αξίας 284.051.960 ευρώ, ενώ πραγματοποιήθηκε η χρηματιστηριακή μεταβίβαση του πλειοψηφικού ποσοστού 67% των μετοχών του ΟΛΘ στη South Europe Gateway Thessaloniki Limited. Από την άλλη πλευρά, ξένα funds όπως οι Fairfax, Paulson & Co, Fosun, Fidelity International, Capital, Shaikh Khalid Bin Jassim Al Thani, HMG, Franklin Templeton Institutional LLC και η The London and Amsterdam Trust Company, Blackstone Group, Silchester International Investors, York Global Finance, Asklepios International, Lansdowne, Schroders κ.ά. έχουν πάρει θέσεις στο εγχώριο τραπεζικό και επιχειρηματικό σύστημα «στοιχηματίζοντας» (όχι πάντα με επιτυχία) στη νέα εποχή.

Τον Απρίλιο η μεσαία κεφαλαιοποίηση

Στα τέλη Απριλίου προγραμματίζεται στην Αθήνα μια νέα διοργάνωση ημερίδας με στόχο την παρουσίαση εισηγμένων στο ΧΑ εταιρειών (roadshow), μεσαίας κεφαλαιοποίησης (100-500 εκατ. ευρώ), σε έλληνες και διεθνείς θεσμικούς επενδυτές. Παράλληλα, συνεχίζονται οι διοργανώσεις παρουσίασης εισηγμένων εταιρειών σε διεθνείς θεσμικούς επενδυτές σε Νέα Υόρκη (Ιούνιο) και Λονδίνο (Σεπτέμβριο), ενώ παρουσιάστηκαν στο ΧΑ μη εισηγμένες εταιρείες (Apivita, Baresquare, Coco-Mat, Megas Yeeros, VYRA και Τρικαλινό) με στόχο την ανάδειξη της ανταγωνιστικής Ελλάδας.

Κίνητρα για μικρομεσαίες επιχειρήσεις

Λαμβάνοντας υπ’ όψιν ότι οι μικρομεσαίες επιχειρήσεις αποτελούν τη ραχοκοκαλιά της οικονομίας, καθώς απασχολούν το 85% του εργατικού δυναμικού, η στήριξή τους αποτελεί βασική προτεραιότητα. Το νέο πλαίσιο των ευρωπαϊκών ενισχύσεων έχει στόχο αφενός την εισροή κεφαλαίων στις ΜμΕ, αφετέρου την ανάπτυξη των αγορών κεφαλαίων για τις ΜμΕ, ενώ προβλέπεται η παροχή φορολογικών κινήτρων. Σύμφωνα με τις Αρχές του ΧΑ, σε ένα περιβάλλον όπου η ευρωπαϊκή πολιτική προτρέπει την υιοθέτηση φορολογικών κινήτρων για ιδιώτες επενδυτές – μόνιμους κατοίκους και αρκετές αγορές του εξωτερικού έχουν προχωρήσει ήδη στην εφαρμογή τους, η υιοθέτησή τους και στην Ελλάδα θα συντελέσει στην εισροή κεφαλαίων. Μέσω μάλιστα των Listed Funds θα μπορούσαν διεθνείς πόροι να διοχετευθούν στον ελληνικό παραγωγικό ιστό των μικρομεσαίων επιχειρήσεων.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ