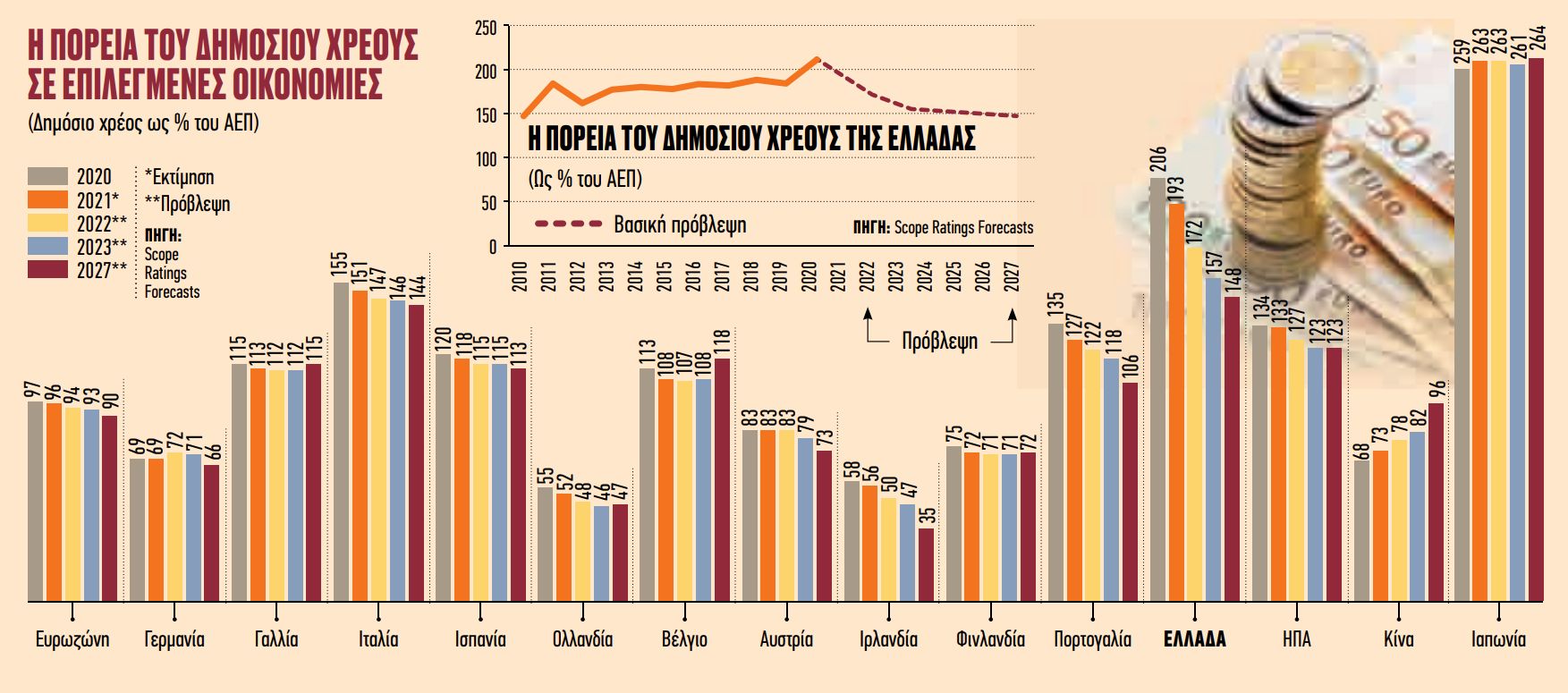

Παρά τη 10ετή ύφεση και τη μεγαλύτερη αναδιάρθρωση χρέους παγκοσμίως, καθώς με το PSI στο πλαίσιο συμφωνίας με τους δανειστές διαγράφηκε χρέος ύψους 106 δισ. ευρώ, το δημόσιο χρέος της Ελλάδας, εξαιτίας και των μέτρων στήριξης κατά της πανδημίας, ξεπερνούσε στο τέλος του 2020 το 206% του ΑΕΠ.

Ωστόσο, με «από μηχανής θεό» μάλλον τον πληθωρισμό που εκτινάχθηκε μετά και τον πόλεμο στην Ουκρανία, τη γεωπολιτική αβεβαιότητα και τη δυσλειτουργία στις αλυσίδες εφοδιασμού, οδηγώντας σε σπειροειδή αύξηση των τιμών των εμπορευμάτων και της ενέργειας που οδήγησε στα ύψη και το ονομαστικό ΑΕΠ, το δημόσιο χρέος της Ελλάδας ως ποσοστό του ΑΕΠ θα μειωθεί μέσα σε μόλις τρία χρόνια κατά σχεδόν 50 ποσοστιαίες μονάδες.

Είναι χαρακτηριστικό πως, σύμφωνα με τις εκτιμήσεις του γερμανικού οίκου αξιολόγησης Scope Ratings που πρόσφατα έγινε δεκτός για να αξιολογεί το χρέος που εκδίδει η Κομισιόν και έχει επίσης κάνει αίτηση στην ΕΚΤ για να αξιολογεί και το χρέος των χωρών-μελών (ως η ευρωπαϊκή απάντηση στους 4 μεγάλους οίκους) και ήταν ο πρώτος που έδωσε αξιολόγηση ένα σκαλοπάτι μακριά από την «επενδυτική βαθμίδα» για την Ελλάδα, το δημόσιο χρέος της χώρας μας θα μειωθεί ταχύτερα από ό,τι αναμενόταν, λόγω κυρίως του υψηλού πληθωρισμού αλλά και της υψηλότερης των δυνητικών ρυθμών ανάπτυξης και της δημοσιονομικής εξυγίανσης.

Στο 171,6% του ΑΕΠ

Ειδικότερα, από το 206,3% του ΑΕΠ το 2020 θα βρεθεί στο 171,6% του ΑΕΠ εφέτος, δηλαδή κάτω από τα προ κορωνοϊού επίπεδα του 180,7% του ΑΕΠ που ήταν το 2019, για να υποχωρήσει στο 157% του ΑΕΠ το 2023, πριν φτάσει στο 147,7% του ΑΕΠ έως το 2027. Αναμένει ανάπτυξη 4,9% εφέτος και 2,1% το 2023, με το δημοσιονομικό έλλειμμα να διαμορφώνεται στο 3,8% του ΑΕΠ το 2022 (με πρωτογενές έλλειμμα στο 1%), δηλαδή χαμηλότερα από τον κυβερνητικό στόχο, ενώ την περίοδο 2023-2027 αναμένονται πρωτογενή πλεονάσματα με το μέσο δημοσιονομικό έλλειμμα γύρω στο 2,9% του ΑΕΠ.

Η στήριξη της ΕΚΤ

Σημαντική επισήμανση του γερμανικού οίκου είναι πως οι τελευταίες κινήσεις της ΕΚΤ ώστε να ελεγχθούν τα spreads των ευάλωτων χωρών της περιφέρειας και άρα και της Ελλάδας αποτελούν μια στροφή σε σχέση με το παρελθόν, όπου η χώρα είχε εξαιρεθεί από τις νομισματικές πράξεις καθώς δεν έχει αποκτήσει ακόμη την «επενδυτική βαθμίδα». Το νέο εργαλείο-πρόγραμμα κατά του κατακερματισμού, όμως, θα μπορούσε να ενισχύσει την πεποίθηση ότι η στήριξη της ΕΚΤ προς την Ελλάδα είναι πιο μόνιμη, κάτι που λειτουργεί υποστηρικτικά για την αξιολόγηση της χώρας.

Σύμφωνα, εξάλλου, με μελέτη της Alpha Bank, ο βαθμός ευαισθησίας των ελληνικών ομολόγων στην άνοδο του κόστους δανεισμού διεθνώς είναι υψηλότερος σε σύγκριση με άλλες χώρες, καθώς δεν διαθέτει την επενδυτική βαθμίδα, αλλά ωστόσο από την έναρξη του 2022 το Ελληνικό Δημόσιο άντλησε συνολική ρευστότητα που προσεγγίζει τα 6 δισ. ευρώ από τις διεθνείς αγορές. Βραχυπρόθεσμα, η επίπτωση του πληθωρισμού στο χρέος αναμένεται να είναι μειωτική, καθώς αυξάνει περαιτέρω το ονομαστικό ΑΕΠ, διευρύνοντας τη διαφορά μεταξύ επιτοκίων και ονομαστικού ΑΕΠ (snowball effect), συμβάλλοντας έτσι στην ταχύτερη αποκλιμάκωσή του.

Το κόστος δανεισμού

Ομως η άνοδος των επιτοκίων από την ΕΚΤ αυξάνει το κόστος δανεισμού με αποτέλεσμα να συρρικνώνεται η διαφορά επιτοκίων και ονομαστικού ρυθμού μεγέθυνσης και επομένως να περιορίζεται η μειωτική επίδραση στο χρέος. Ωστόσο, για την Ελλάδα, η άνοδος των αποδόσεων δεν έχει σημαντικές επιπτώσεις στον λόγο χρέους προς ΑΕΠ λόγω του ευνοϊκού profile και των χαρακτηριστικών του δημόσιου χρέους (μακρά μέση σταθμισμένη ληκτότητα, χαμηλό κόστος εξυπηρέτησης του χρέους, σημαντικό μέρος του χρέους με σταθερό επιτόκιο, μεγάλο ποσοστό του χρέους διακρατείται από τον «επίσημο τομέα»).

Για τη S&P Global Ratings, η Ελλάδα έχει επίσης σχετικά χαμηλές ανάγκες αναχρηματοδότησης, οι οποίες ανέρχονται στο 6,4% του ΑΕΠ για τα επόμενα αρκετά χρόνια, τα δάνεια διάσωσης αποτελούν τα τρία τέταρτα των υποχρεώσεών της, καθιστώντας τη δημοσιονομική θέση της λιγότερο ευαίσθητη στην αύξηση των επιτοκίων, ενώ και το buffer που ισοδυναμεί στο 17% του ΑΕΠ αποτελεί ένα ακόμα «μαξιλάρι».

Ο ρόλος του πληθωρισμού

Τα τελευταία 30-35 χρόνια υπήρξε μια μετατόπιση της παραγωγής από τις προηγμένες οικονομίες στις αναδυόμενες οικονομίες της αγοράς, ιδιαίτερα στην Κίνα, και υπήρξε ένα επακόλουθο σοκ στους παγκόσμιους πραγματικούς μισθούς και στον παγκόσμιο πληθωρισμό. Αυτή η περίοδος του χαμηλού πληθωρισμού και της ικανοποιητικής ανάπτυξης, που αποκαλούνταν ως τα «ωραία χρόνια» από τον πρώην διοικητή της τράπεζας της Αγγλίας Mervyn King, έφτασε στο τέλος της καθώς η Κίνα με ένα συρρικνούμενο εργατικό δυναμικό δεν μπορεί πλέον να έχει τον αποπληθωριστικό αντίκτυπο που είχε κάποτε. Με το εργατικό δυναμικό παγκοσμίως να συρρικνώνεται εξαιτίας και του δημογραφικού, πιέζοντας και τη δυνητική ανάπτυξη, και την έξαρση των γεωπολιτικών κινδύνων να δημιουργεί την ανάγκη (και για μεγαλύτερη ασφάλεια) της επιστροφής παραγωγικών μονάδων στις εγχώριες αγορές σε αντίθεση με τις προηγούμενες δεκαετίες, ο πληθωρισμός αναμένεται να κινηθεί τα επόμενα πολλά χρόνια σε υψηλότερα επίπεδα.

Καλά και κακά νέα

Αυτό είναι μάλλον καλό νέο για τη μείωση του παγκόσμιου χρέους που έχει αυξηθεί, σύμφωνα με το IIF, στα 305 τρισ. δολ., δηλαδή περισσότερο από το 352% του παγκόσμιου Ακαθάριστου Εγχώριου Προϊόντος, με το χρέος του ιδιωτικού τομέα να αντιπροσωπεύει τα δύο τρίτα αυτού και του δημόσιου τομέα το ένα τρίτο. Τα καλά νέα είναι πως έχει μειωθεί ελαφρώς από την κορυφή του 366% στις αρχές του 2021 λόγω της ισχυρής παγκόσμιας ανάπτυξης.

Τα κακά νέα, ωστόσο, είναι πως εξακολουθεί να είναι 28 ποσοστιαίες μονάδες πάνω από τα επίπεδα του 2019, πριν δηλαδή από τα lockdown λόγω COVID-19 που πυροδότησαν τον φρενήρη δανεισμό από τον κρατικό και τον ιδιωτικό τομέα.

Η βολική λύση

Αφού είναι σχεδόν σίγουρο ότι πολλές χώρες με υψηλά επίπεδα χρέους δύσκολα μπορούν να πάνε καλύτερα όσον αφορά την παραγωγικότητα, τη φορολογία και τη δημοσιονομική σταθερότητα σε σχέση με την Ιαπωνία, το δημόσιο χρέος της οποίας κυμαίνεται στο 263% του ΑΕΠ και είναι μακράν το υψηλότερο στον κόσμο, αναλυτές της UBS επισημαίνουν πως ο πληθωρισμός, τον οποίο ο Milton Friedman αποκάλεσε ως «φορολογία χωρίς νομοθεσία», θα μπορούσε να αποτελέσει πολιτικά την πιο αποδεκτή (και βολική) λύση για τη μείωση του χρέους.

Ο κόσμος δεν θα επιστρέψει βέβαια σε έναν πληθωρισμό 8%, 10%, αλλά ένας πιο μέτριος πληθωρισμός στο 3%-4% για μια περίοδο θα μπορούσε να μειώσει το πραγματικό βάρος του χρέους.

Ενώ όμως ο πληθωρισμός είναι «μια πιθανή οδός για τη μείωση του χρέους σε σχέση με το ΑΕΠ», όπως σημειώνει έκθεση της JPMorgan, αυτό είναι αποτελεσματικό μόνο εάν (ο πληθωρισμός) «είναι απρόβλεπτος και δεν εκτοξεύει τα επιτόκια». Εκεί, αναφέρει, βρίσκεται η πρόκληση για τους κεντρικούς τραπεζίτες – και το τεράστιο φιλοσοφικό ερώτημα που αιωρείται πάνω από το παγκόσμιο οικονομικό μας σύστημα του 21ου αιώνα.