Οι ελπίδες σωτηρίας των χρηματοπιστωτικών ιδρυμάτων από το σχέδιο της Ουάσιγκτον εκτινάσσουν σε ημερήσια ύψη ρεκόρ τα χρηματιστήρια από τη Δύση ως την Ανατολή.

Οι πληροφορίες ότι ο υπουργός Οικονομικών των ΗΠΑ Χανκ Πόλσον , ο πρόεδρος της Fed Μπεν Μπερνάνκι και η ηγεσία του αμερικανικού Κογκρέσου επεξεργάζονται τη δημιουργία ενός γιγαντιαίου κρατικού επενδυτικού οχήματος το οποίο και θα αναλάβει όλα τα φονικά τοξικά επενδυτικά χρεόγραφα και τα «πονηρά» δάνεια, τα οποία έχουν παρασύρει στην καταστροφή τραπεζικούς κολοσσούς και στεγαστικούς γίγαντες των ΗΠΑ και της Βρετανίας και έχουν γονατίσει τις ευρωπαϊκές τράπεζες, πυροδότησαν έναν άνευ προηγουμένου αγοραστικό πυρετό για τις τραπεζικές μετοχές, και γενικότερα τις μετοχές, στα χρηματιστήρια όλου του κόσμου. Στη αγοραστική φρενίτιδα συνέβαλε και η σημαντική απόφαση των αρχών της Βρετανίας και των ΗΠΑ να απαγορεύσουν το σορτάρισμα (short-selling) των μετοχών σε τράπεζες και εταιρείες οι οποίες θεωρούνται καίριας σημασία για το χρηματοπιστωτικό σύστημα των δύο αυτών χωρών.

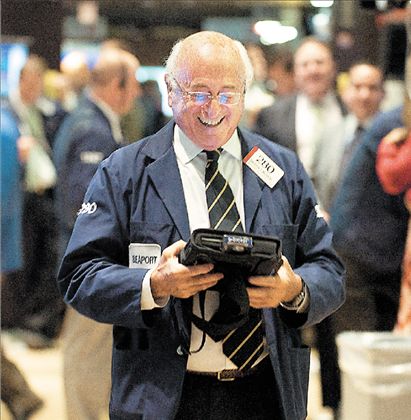

Είχε προηγηθεί το σωτήριο ράλι της Wall Street αργά το βράδυ της Πέμπτης. Και οι τρεις ισχυρότεροι αμερικανικοί δείκτες- Dow Jones, o Standard & Ρoor΄s 500 και Νasdaq- έκλεισαν με τα υψηλότερα ημερήσια κέρδη από τον Οκτώβριο του 2002, από την περίοδο δηλαδή που ξεκίνησε η φρενήρης ανοδική πορεία της Wall Street και των άλλων χρηματιστηρίων στις οικονομίες της Δύσης και στις αναδυόμενες οικονομίες. Πήραν στη συνέχεια τη σκυτάλη οι αγορές της Ασίας. Τα χρηματιστήρια του Τόκιο, του Χονγκ Κονγκ και της Σανγκάης απογειώθηκαν. Ο ιαπωνικός δείκτης Νikkei-225 έκλεισε με άνοδο 431,56 μονάδων ή 3,76% και οι δύο δείκτες-βαρόμετρο για τις κινεζικές μετοχές- ο Ηang Seng της αγοράς του Χονγκ Κονγκ και ο Shanghai Composite του χρηματιστηρίου της Σανγκάης- έκλεισαν με ημερήσια κέρδη ρεκόρ. Ο Ηang Seng κέρδισε 1.695,27 μονάδες ή 9,61% και ο Shanghai Composite ανέβηκε κατά 9,46%.

Ο αγοραστικός πυρετός για τις μετοχές του τραπεζικού τομέα στην Ευρώπη έφερε τεράστια κέρδη, 7%9%, και στα ευρωπαϊκά χρηματιστήρια. Νωρίς το απόγευμα και προτού ανοίξει η Wall Street, τα χρηματιστήρια του Λονδίνου, της Φραγκφούρτης και του Παρισιού σημείωναν άνοδο 9,10%, 5,40% και 7,85%, αντίστοιχα. Οταν μάλιστα το αμερικανικό χρηματιστήριο άνοιξε με νέα δυναμική, πήγαν ακόμη υψηλότερα. Και οι τρεις δείκτες- Dow Jones, Standard & Ρoor΄s 500 και Νasdaqάνοιξαν με νέο άλμα του 3%.

Οι πανηγυρισμοί των επενδυτών είναι δικαιολογημένοι καθώς το ενδεχόμενο επίλυσης της θυελλώδους κρίσης στα χρηματοοικονομικά ιδρύματα και στις πιστωτικές αγορές φαίνεται εύλογο λόγω της διευθέτησης του φονικού προβλήματος που αφορά όλα τα κακά δάνεια, τα οποία βαρύνουν τις οικονομικές καταστάσεις των τραπεζών και αποτελούν την πραγματική αιτία της καταστροφής τους.

Καταστροφή που ξεκίνησε τον Ιούνιο του 2006, αλλά άρχισε να παίρνει ανεξέλεγκτες διαστάσεις τις τελευταίες δύο εβδομάδες. Ολα ξεκίνησαν καθώς το ράλι στις τιμές των αμερικανικών κατοικιών και η εκρηκτική αύξηση του αριθμού των τραπεζών και των άλλων ιδρυμάτων και εταιρειών που εξειδικεύονταν στη χορήγηση ρισκαδόρικων subprime δανείων, είχαν συμπαρασύρει εκατοντάδες χιλιάδες Αμερικανούς στο να πάρουν τα δάνεια αυτά, τα οποία έφεραν υψηλότερα, ή ανοδικά κινούμενα, επιτόκια και άλλα επαχθή κόστη. Υπήρξαν δανειολήπτες στεγαστικών δανείων οι οποίοι δεν διέθεταν σχεδόν κανένα έγγραφο, χωρίς να πληρώσουν σχεδόν τίποτε και χωρίς το απαραίτητο εισόδημα που θα απαιτούσε ένα συμβατικό δάνειο του μεγέθους που θα επιθυμούσαν. Αποκαλύφθηκε επιπλέον ότι τα subprime δάνεια δεν αφορούσαν μόνο φτωχά νοικοκυριά που δεν μπορούσαν να αγοράσουν σπίτι αλλά και εκατοντάδες χιλιάδες πολίτες με καλή πιστοληπτική δυνατότητα, οι οποίοι τα έπαιρναν είτε για κερδοσκοπία είτε επειδή πίστευαν ότι ήταν ευκολότερες οι διαδικασίες. Η αποκάλυψη ότι τον απρόσμενα υψηλό αριθμό των subprime δανείων μεταξύ περισσότερο φερέγγυων δανειοληπτών έδειξε το πόσο βαθιά η ρισκαδόρικη αυτή κατηγορία του ενυπόθηκου δανεισμού έχει διαχυθεί στην αμερικανική οικονομία. Και δεν έφθαναν όλα αυτά, οι τραπεζίτες εκμεταλλευόμενοι τον δανειστικό πυρετό που σάρωνε την αμερικανική αγορά κατοικίας εξέδωσαν δομημένα ομόλογα πάνω στα subprime δάνεια. Οταν όμως κατέρρευσαν οι τιμές των κατοικιών, όταν άρχισε να ανεβαίνει το κόστος δανεισμού με τις αυξήσεις των αμερικανικών επιτοκίων και όταν οι επενδυτές κατάλαβαν ότι όλα αυτά τα επενδυτικά προϊόντα δεν παρείχαν καμία ασφάλεια, σταμάτησαν να τα αγοράζουν, οι τραπεζίτες βρέθηκαν γεμάτοι από «τοξικά» χρεόγραφα, όπως αποκαλούνται όλα αυτά τα δομημένα ομόλογα, και άλλα «πονηρά» δάνεια.

Και να φανταστεί κανείς ότι η πλειονότητα των τραπεζιτών είχε χαρακτηρίσει όλα τα «τοξικά» χρεόγραφα επιτομή του μοντέρνου καπιταλισμού. Πράγματι ήταν σχεδιασμένα ώστε να αποφέρουν υψηλές αποδόσεις και κυρίως βρίσκονταν σε υψηλή βαθμίδα στην κλίμακα πιστοληπτικής αξιολόγησης. Για τον λόγο αυτόν ήταν ιδιαίτερα δημοφιλή στα hedge funds και σε όλους τους μακροπρόθεσμους θεσμικούς επενδυτές,

Στην αγοραστική φρενίτιδα συνέβαλε και η απαγόρευση του short-selling σε μετοχές εταιρειών καίριας σημασίας

όπως τα συνταξιοδοτικά ταμεία και οι ασφαλιστικοί οργανισμοί, πολλοί από τους οποίους είχαν αγοράσει, τα τελευταία χρόνια, τέτοια προϊόντα αξίας δισ. δολαρίων. Υπολογίζεται ότι από το 1999 σχεδόν τα 2/3 των νέων στεγαστικών δανείων στις ΗΠΑ πακεταρίστηκαν και πουλήθηκαν σε άλλα χρηματοπιστωτικά ιδρύματα του εξωτερικού. Ωστόσο οι τεράστιες ζημιές που επέφεραν, προκάλεσαν τέτοια κρίση στην τραπεζική βιομηχανία των ΗΠΑ και της Βρετανίας που παρομοιάζεται με το Μεγάλο Κραχ του 1929 στη Wall Street. Τελικά τα «τοξικά» επενδυτικά προϊόντα απέδειξαν ότι ο βασιλιάς ήταν γυμνός.