Με τις αναχρηματοδοτήσεις παλαιών δανείων και την αλλαγή των όρων των προβληματικών συμβάσεων του παρελθόντος απασχολείται τους τελευταίους μήνες το δίκτυο των ελληνικών τραπεζών, καθώς η κρίση έχει δημιουργήσει σημαντικές δυσκολίες σε χιλιάδες νοικοκυριά, τα οποία αδυνατούν να αντεπεξέλθουν στις υποχρεώσεις τους. Πρόκειται για χωρίς προηγούμενο «νοικοκύρεμα» των τραπεζικών υποχρεώσεων, καθώς οι υψηλοί ρυθμοί πιστωτικής επέκτασης της περιόδου 2005-2008 επιβάρυναν σημαντικά τους οικογενειακούς προϋπολογισμούς. Για τον λόγο αυτόν οι τράπεζες προχωρούν σε ρυθμίσεις χορηγήσεων που δεν εξοφλούνται κανονικά, ενώ την περασμένη εβδομάδα ανακοίνωσαν συγκεκριμένη δέσμη μέτρων για την ανακούφιση των δημοσίων υπαλλήλων και των συνταξιούχων, οι οποίοι υπέστησαν περικοπές στα ετήσια εισοδήματά τους ως και 25%.

Οπως τονίζουν τραπεζικοί, η συντριπτική πλειονότητα των νέων εκταμιεύσεων τον τελευταίο χρόνο κατευθύνεται στην εξόφληση δανείων που είχαν ληφθεί παλαιότερα, σημειώνοντας ότι τα υποκαταστήματα των τραπεζών σε όλη την Ελλάδα έχουν μετατραπεί το τελευταίο διάστημα σε κέντρα… αναδιάρθρωσης χρεών. Οι ίδιοι κύκλοι υπογραμμίζουν δεν είναι μόνον οι εργαζόμενοι στον δημόσιο τομέα που αντιμετωπίζουν προβλήματα. Υποχώρηση των απολαβών έχει καταγραφεί και στον ιδιωτικό τομέα, ενώ πολλοί είναι οι ελεύθεροι επαγγελματίες που λόγω της γενικότερης ύφεσης βλέπουν τον τζίρο και τα κέρδη τους να βαίνουν μειούμενα. Πρόκειται για δυναμικές ομάδες του πληθυσμού, οι οποίες στο πρόσφατο παρελθόν μπορεί να πήραν στεγαστικό δάνειο για την απόκτηση κατοικίας ή να χρησιμοποίησαν την τραπεζική χρηματοδότηση για την αγορά αυτοκινήτου και σήμερα, λόγω της αρνητικής συγκυρίας, δυσκολεύονται να αποπληρώσουν τις δόσεις τους.

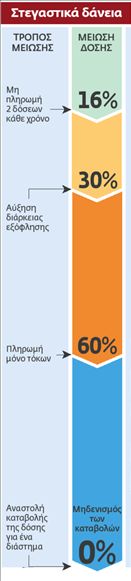

Οι διευκολύνσεις τις οποίες ανακοίνωσαν οι τράπεζες την εβδομάδα που προηγήθηκε παρέχονται στο σύνολο της πελατείας τους. Στόχος τους αποτελεί ο περιορισμός των μηνιαίων καταβολών ώσπου να βελτιωθούν οι οικονομικές συνθήκες, ώστε να αποφευχθεί η καθυστέρηση στην εξόφληση ενός δανείου. Βασικό εργαλείο για τη μείωση των δόσεων αποτελεί η επιμήκυνση της εναπομένουσας διάρκειας μιας σύμβασης, ενώ εναλλακτικά μπορεί να δοθεί περίοδος χάριτος μόνο τόκων ή μηδενικών πληρωμών. Πρόκειται ουσιαστικά για μετάθεση της εξόφλησης μέρους ή του συνόλου μιας υποχρέωσης στο μέλλον. Αξίζει να σημειωθεί ότι αυτή η ευχέρεια δεν παρέχεται δωρεάν στους πελάτες των τραπεζών, αλλά κοστίζει σε τόκους, ανάλογα με την κάθε περίπτωση. Σε γενικές γραμμές, όσο μεγαλύτερη η εξυπηρέτηση από την τράπεζα τόσο πιο υψηλό είναι το κόστος για τον δανειολήπτη.

Στεγαστικα δάνεια

1. Επιμήκυνση διάρκειας

Νοικοκυριό έλαβε το 2005 στεγαστικό δάνειο 150.000 ευρώ, με διάρκεια 20 έτη. Η δόση του σήμερα, πέντε χρόνια μετά, με επιτόκιο 5%, ανέρχεται σε 990 ευρώ, ενώ το υπόλοιπο που χρωστάει στην τράπεζα φθάνει τις 125.000 ευρώ. Το νοικοκυριό θέλει να μειώσει τη δόση του και επιλέγει τη μέθοδο της επιμήκυνσης της διάρκειας ως την πλήρη εξόφληση του δανείου. Αν επαναφέρει την αρχική διάρκειά του στα 20 χρόνια, η δόση πέφτει στα 825 ευρώ, δηλαδή θα διαμορφωθεί χαμηλότερα κατά 17%. Ωστόσο, μέσα σε αυτή την έξτρα πενταετία, ο δανειολήπτης θα κληθεί να καταβάλει επιπλέον τόκους περί τις 20.000 ευρώ ή 4.000 ευρώ κατ΄ έτος.

Αν το πρόβλημα είναι μεγαλύτερο και ο δανειολήπτης θέλει να μειώσει περαιτέρω τη δόση, μπορεί να αυξήσει τη διάρκεια σε 25 χρόνια. Σε αυτή την περίπτωση η δόση θα πέσει κατά 30%, στα 730 ευρώ. Για τα 10 αυτά χρόνια οι επιπλέον τόκοι ανέρχονται σε 42.000

ευρώ ή 4.200 ευρώ κάθε χρόνο. Σημειώνεται ότι σε κάθε περίπτωση θα πρέπει όλες οι υποχρεώσεις να έχουν εξοφληθεί ως και την ηλικία των 65-70 ετών, ανάλογα με την πολιτική της κάθε τράπεζας, διαφορετικά δεν μπορεί να γίνει επιμήκυνση της διάρκειας.

2.Πληρωμή μόνο τόκων

Νοικοκυριό χρωστά στην τράπεζα 120.000 ευρώ για δάνειο που λήγει σε 15 χρόνια, ενώ το επιτόκιό του φθάνει το 4,5%. Η μηνιαία δόση ανέρχεται σε 920 ευρώ. Αν επιλεγεί η πληρωμή μόνο τόκων για ένα διάστημα, π.χ., 3 ετών, η δόση του δανείου για αυτά τα τρία έτη θα πέσει στα 450 ευρώ, δηλαδή χαμηλότερα κατά 50%. Ωστόσο, μετά τα τρία αυτά χρόνια, το νοικοκυριό θα χρωστά εκ νέου 120.000

ευρώ, τα οποία θα πρέπει να αποπληρώσει σε 12 χρόνια. Δηλαδή η δόση του αμέσως μετά θα αυξηθεί στα 1.080 ευρώ και θα πληρώσει επιπλέον τόκους 16.200 ευρώ σε σχέση με πριν.

3.Με περίοδος χάριτος

Στο προηγούμενο παράδειγμα, το νοικοκυριό, αντί για την καταβολή μόνο των τόκων, μπορεί να επιλέξει να μην πληρώνει δόση, π.χ., για δύο χρόνια. Σε αυτή την περίπτωση οι τόκοι της περιόδου αυτής, συνολικού ύψους 10.800 ευρώ, θα κεφαλαιοποιηθούν και η νέα δόση μετά τη διετία θα φθάσει τα 1.100 ευρώ έναντι 920 ευρώ αρχικώς. Η επιπλέον επιβάρυνση σε τόκους θα φθάσει σε αυτή την περίπτωση τις 8.000 ευρώ συνολικά.

Καταναλωτικά

Νοικοκυριό χρωστά 8.000 ευρώ για καταναλωτικό δάνειο αυτοκινήτου, 3.000 ευρώ για προσωπικό δάνειο που έλαβε στο παρελθόν και 2.000

ευρώ από τις αγορές που πραγματοποίησε με τις πιστωτικές κάρτες του. Σήμερα πληρώνει 250 ευρώ τον μήνα για το πρώτο δάνειο (επιτόκιο 8%, εναπομένουσα διάρκεια 3 έτη), 140 ευρώ για το δεύτερο (επιτόκιο 11%, 2 έτη ως την πλήρη εξόφληση) και για την κάρτα την ελάχιστη καταβολή, η οποία σήμερα ανέρχεται σε 40 ευρώ. Δηλαδή οι συνολικές οφειλές του κάθε μήνα φθάνουν τα 460 ευρώ.

Οι λύσεις που έχει είναι οι εξής:

1. Συγκέντρωση σε ένα προϊόν

Το νοικοκυριό επιλέγει να συγκεντρώσει όλες τις οφειλές του σε ένα πρόγραμμα. Στην προκειμένη περίπτωση τα χρέη των 13.000 ευρώ μεταφέρονται σε ένα δάνειο με διάρκεια αποπληρωμής 5 έτη και επιτόκιο 8,50% σταθερό για πάντα. Σε αυτή την περίπτωση η δόση υποχωρεί στα 270 ευρώ, δηλαδή οι μηνιαίες καταβολές στην τράπεζα μειώνονται κατά 40%. Οι τόκοι που θα καταβάλει το νοικοκυριό στα πέντε χρόνια θα φθάσουν τις 3.000 ευρώ. 2.Μεταφορά σε πρόγραμμα με προσημείωση ακινήτου

Στο προηγούμενο παράδειγμα, αν γίνει προσημείωση ακινήτου το επιτόκιο μπορεί να πέσει ακόμη και στο μισό, π.χ. 4%, και η διάρκεια εξόφλησης να διπλασιαστεί, π.χ. στα 10 έτη, μειώνοντας τη δόση στα 130 ευρώ, δηλαδή χαμηλότερα κατά 70% από την αρχική. Μέσα σε αυτή τη δεκαετία το νοικοκυριό θα πληρώσει για τόκους 2.800 ευρώ. 3.Χρησιμοποίηση του στεγαστικού

Οσοι αποπληρώνουν στεγαστικό δάνειο που έλαβαν πριν από ένα εύλογο χρονικό διάστημα, τουλάχιστον μία πενταετία, μπορούν να το χρησιμοποιήσουν για την αναχρηματοδότηση των οφειλών τους σε καταναλωτικά δάνεια και κάρτες. Για παράδειγμα, κάποιος που έλαβε το 2004 στεγαστικό δάνειο 150.000 ευρώ, διάρκειας 15 ετών, έχει σήμερα αποπληρώσει 48.000

ευρώ. Μπορεί λοιπόν να χρησιμοποιήσει το ακίνητο που έχει προσημειωμένο για την εξόφληση των υποχρεώσεών του στην καταναλωτική πίστη.

Στο προηγούμενο παράδειγμα το νοικοκυριό χρωστούσε 13.000 ευρώ σε δάνεια και κάρτες. Αν μεταφέρει την οφειλή αυτή στο στεγαστικό του δάνειο, τότε θα απαλλαγεί από τις δόσεις των 460 ευρώ και η δόση του στεγαστικού δανείου θα αυξηθεί από 1.190 ευρώ σε 1.320 ευρώ. Δηλαδή οι συνολικές πληρωμές του προς τις τράπεζες θα πέσουν τον μήνα κατά 330 ευρώ, ενώ θα έχει εξασφαλίσει χαμηλότερα επιτόκια έναντι των υψηλών που χρεώνονται στις κάρτες και στα καταναλωτικά δάνεια.