Ενώ η Rothschild συνεχίζει τα road shows με μεγάλα «επενδυτικά σπίτια» με στόχο την έκδοση δεκαετούς ομολόγου ως σημείου αναφοράς για την έξοδο της χώρας από τα μνημόνια, στην αγορά εκτιμάται ότι μπορεί το Ελληνικό Δημόσιο να πουλήσει σχετικά εύκολα και με καλύτερο επιτόκιο και ένα πενταετές ομόλογο αφού είναι ήδη τιμολογημένο. Χρονικά, οι αγορές αναμένουν η επόμενη έκδοση ομολόγων να λάβει χώρα ως το τέλος του Ιουλίου, ενώ αν κάτι δεν πάει καλά θα μετατεθεί για τον Σεπτέμβριο.

Εν τω μεταξύ, θετικά λειτουργούν οι αναβαθμίσεις από τη S&P, για πρώτη φορά μετά το 2011, σε «επενδυτική βαθμίδα» («investment grade») του καλυμμένου ομολόγου τριετούς διάρκειας και ύψους 750 εκατ. ευρώ που εξέδωσε τον Οκτώβριο του 2017 η Εθνική Τράπεζα, καθώς επίσης και του τιτλοποιημένου χρεογράφου Estia I της Τράπεζας Πειραιώς (Class A).

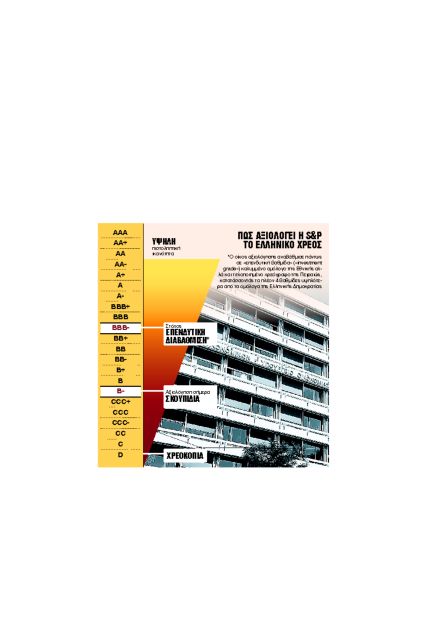

Αυτό σημαίνει πως η S&P Global Ratings κατατάσσει πλέον σε επενδυτική διαβάθμιση «ΒΒΒ-» τα ομόλογα αυτά, που είναι 4 βαθμίδες αξιολόγησης υψηλότερα από το «Β+» στο οποίο πρόσφατα αναβάθμισε τα κρατικά ομόλογα της Ελληνικής Δημοκρατίας.

Η νέα έκδοση του ΟΤΕ

Παράλληλα, θετικά λειτουργεί και η νέα έκδοση ομολόγου τετραετούς διάρκειας του ΟΤΕ. Η εταιρεία άντλησε 400 εκατ. ευρώ, ενώ η έκδοση υπερκαλύφθηκε περίπου 5 φορές, με το κουπόνι να διαμορφώνεται μάλιστα στο 2,375%, που αποτελεί και το χαμηλότερο της τελευταίας δεκαετίας. Οι αναλυτές αναμένουν μάλιστα αναβάθμιση των εταιρικών ομολόγων του ΟΤΕ στο «BB+» από το σημερινό «BB».

Την ίδια στιγμή, το μεγάλο στοίχημα για το Ελληνικό Δημόσιο παραμένει η έκδοση ενός δεκαετούς ομολόγου –μια έκδοση που δεν έχει ακόμη τιμολογηθεί από την αγορά –ώστε να βελτιωθεί η καμπύλη των αποδόσεων. Παράλληλα, μια έκδοση πενταετούς ομολόγου θεωρείται από την αγορά ότι θα ήταν επιτυχημένη και θα σημείωνε καλύτερη τιμολόγηση από την αντίστοιχη της λήξης του 2023.

Είναι χαρακτηριστικό ότι η HSBC συστήνει αγορά της ελληνικής πενταετίας με στόχο μια απόδοση 2,25% (από 2,9% σήμερα). Το «πάγωμα» πάντως της εκταμίευσης της τελευταίας δόσης, η οποία μάλλον περιορίζει στο ελάχιστο τις ελπίδες για μια περιορισμένη συμμετοχή στο QE, καθώς και η άρση του waiver μετά το τέλος του προγράμματος δείχνουν ότι η Ελλάδα έχει να κάνει δουλειά ακόμη προκειμένου να ανακτήσει την εμπιστοσύνη των δανειστών και των αγορών. Μετά τη συμφωνία για την ελάφρυνση χρέους και αφού η ελληνική οικονομία παίρνει πλέον μια ανάσα ως το 2033, η Ελλάδα εκτιμάται πως θα έχει τη δυνατότητα περιορισμένης πρόσβασης στις κεφαλαιαγορές μέχρι το 2032, οπότε θα επανεκτιμηθεί η βιωσιμότητα του χρέους. Οι κεφαλαιαγορές θα καθορίζουν τη στάση τους τόσο από τις τριμηνιαίες εκθέσεις της τρόικας στη μεταμνημονιακή περίοδο όσο και από το πόσο ελκυστικό θα δείχνει το επιτόκιο με το οποίο θα είμαστε διατεθειμένοι να πληρώσουμε για να αναχρηματοδοτήσουμε μέρος του χρέους μας. Αυτή τη στιγμή τα διεθνή funds φαίνεται να δίνουν περισσότερο έμφαση στην τιμολόγηση, αφού η χώρα είναι σχετικά προστατευμένη ως το 2032.

Η απόδοση του δεκαετούς ελληνικού κρατικού ομολόγου κινείται εξάλλου στο 3,9%, από 7,9% πριν από δύο χρόνια και περίπου 42% το 2012, έναντι 0,37% του αντίστοιχου γερμανικού ομολόγου που λειτουργεί ως δείκτης αναφοράς στην ευρωζώνη.

Αν και κεφαλαιαγορές αποτιμούν το ελληνικό ρίσκο σχεδόν διπλάσιο από το ιταλικό και σχεδόν τριπλάσιο από το πορτογαλικό, όπως αυτό καταγράφεται στο spread των κρατικών ομολόγων, εν τούτοις τα ελληνικά ομόλογα έχουν τις πλέον ελκυστικές αποδόσεις στην Ευρώπη, όπως εκτίμησε χαρακτηριστικά η Black Rock, προβλέποντας πως θα υπάρξει ζήτηση εάν η χώρα βγει στις αγορές, ενώ για κάποιους διαχειριστές κεφαλαίων τα ελληνικά ομόλογα διάρκειας μικρότερης των 10 ετών εμφανίζονται «υποτιμημένα».

Αλλαγή σελίδας

Να σημειωθεί ότι, πέρα από τις τριετείς, πενταετείς και επταετείς εκδόσεις ομολόγων που υπάρχουν στην αγορά, αναμένεται με ενδιαφέρον η τιμολόγηση μίας δεκαετούς έκδοσης που θα μπορούσε να δώσει μεγαλύτερο βάθος στην αγορά και να λειτουργήσει ως σημείο αναφοράς για την έξοδο της χώρας από τα μνημόνια.

Παράλληλα, στελέχη της Greylock Capital Management με δηλώσεις στο Bloomberg πρότειναν εκδόσεις διάρκειας 20-30 ετών, αν και για μεγάλο μέρος της αγοράς κάτι τέτοιο προϋποθέτει ότι η ελληνική οικονομία θα έχει «γυρίσει» σελίδα επιτυγχάνοντας ισχυρούς και διατηρήσιμους ρυθμούς ανάπτυξης.

Χωρίς μια επενδυτική έκρηξη όμως, καθώς οι πραγματικές επενδύσεις εξακολουθούν να είναι λιγότερο από 40% των προ κρίσης επιπέδων και τώρα αντιπροσωπεύουν μόλις το 13% του ΑΕΠ, το ήμισυ του επιπέδου στο οποίο βρίσκονταν πριν από την κρίση και χωρίς να καλυφθεί το επενδυτικό κενό των 100 δισ. ευρώ, η χώρα θα εγκλωβιστεί σε ισχνούς ρυθμούς ανάπτυξης. Αν φτιάξει το επενδυτικό κλίμα πάντως, η οικονομία είναι τόσο μικρή που οι εισροές κεφαλαίων θα οδηγούσαν σε ταχύτερη ανάπτυξη.

Αν και η Ελλάδα δεν έχει χρηματοδοτικές ανάγκες σχεδόν ως το 2022, ωστόσο είναι σημαντικό τα ομόλογα της χώρας να τιμολογηθούν ώστε να μπουν σταδιακά στον επενδυτικό χάρτη. Η ελληνική αγορά ομολόγων είναι εξάλλου ρηχή, καθώς ο τζίρος στην ΗΔΑΤ ανήλθε σε 331 εκατ. ευρώ τον περασμένο μήνα, έναντι των 434 εκατ. ευρώ τον Μάιο. Την ώρα που τον Σεπτέμβριο του 2004 ο τζίρος είχε κορυφωθεί στα 136 δισ. ευρώ.

Πάντως, αναλυτές της UBS «βλέπουν» περιθώρια ανόδου των τιμών των ελληνικών ομολόγων (πτώση των αποδόσεων), καθώς στην αγορά βρίσκονται προς διαπραγμάτευση μόλις 40 δισ. ευρώ ομόλογα ή μόλις το 11% του ελληνικού χρέους, ενώ τα επόμενα χρόνια αναμένονται περιορισμένες νέες εκδόσεις οι οποίες προσφέρουν ήδη μεγαλύτερη νομική προστασία για τους διεθνείς επενδυτές.

Οι αναβαθμίσεις

Να σημειωθεί πως πέρα από το Ελληνικό Δημόσιο και οι ελληνικές τράπεζες θέλουν να αντλήσουν περί τα 2 δισ. ευρώ από τις διεθνείς αγορές, με αποτέλεσμα οι πρόσφατες αναβαθμίσεις τιτλοποιημένων ομολογιών της Τράπεζας Πειραιώς και καλυμμένων ομολογιών της Εθνικής σε επενδυτική διαβάθμιση να αποτελούν ένα καλό βήμα για το ελληνικό τραπεζικό σύστημα που συνεχίσει να αντιμετωπίζει μεγάλες δυσκολίες.

Οι ομολογίες αυτές δηλαδή θα γίνονται δεκτές στις διεθνείς αγορές ως ενέχυρα δανεισμού και εντάσσονται στην κατηγορία των επιλέξιμων ασφαλειών για τον μηχανισμό αναχρηματοδότησης της Ευρωπαϊκής Κεντρικής Τράπεζας, εξασφαλίζοντας μηδενικό κόστος διακράτησης για τους ομολογιούχους και περαιτέρω θετική πορεία στη δευτερογενή αγορά.

Σημειώνεται ότι, σύμφωνα με τη μεθοδολογία της S&P, η μέγιστη δυνατή αξιολόγηση για ελληνικές Structured Finance συναλλαγές περιορίζεται στις 4 βαθμίδες αξιολόγησης υψηλότερα από την αξιολόγηση της Ελληνικής Δημοκρατίας, ενώ οι αναβαθμίσεις των τραπεζικών χρεογράφων ήλθαν ως απόρροια της από τις 25 Ιουνίου 2018 αναβάθμισης της πιστοληπτικής αξιολόγησης της Ελλάδας σε «Β+» (από Β) με σταθερές τις προοπτικές («Outlook Stable»). Σύμφωνα με αναλυτές, οι αναβαθμίσεις αυτές θέτουν τους τίτλους σε τροχιά επιλεξιμότητας για τις νομισματικές πράξεις της Ευρωπαϊκής Κεντρικής Τράπεζας. Αυτό θα μπορούσε να κάνει τους τίτλους πιο «ενδιαφέροντες» για τους επενδυτές των τραπεζών και, ως εκ τούτου, ωφελεί και τα spreads.

Το πολιτικό ρίσκο και οι προβλέψεις

Για τους διεθνείς επενδυτές, όπως σημειώνει και η Citigroup, η χώρα έχει μερικώς ξεπεράσει – και ίσως ξεφύγει – από τη λαϊκιστική της περίοδο, ενώ σήμερα υπάρχει μεγαλύτερη συναίνεση. Ξένες τράπεζες, όπως π.χ. η Deutsche Bank, δεν αποκλείουν ο Αλέξης Τσίπρας να προχωρήσει σε πρόωρες εκλογές πριν από τις περικοπές των συντάξεων ή, σε κάθε περίπτωση, την άνοιξη του 2019. Οι δημοσκοπήσεις δείχνουν ότι θα κερδίσει η ΝΔ, αλλά το εκλογικό σύστημα ίσως οδηγήσει μεσοπρόθεσμα σε νέα εκλογική αναμέτρηση.

Αν η ΝΔ έλθει στην εξουσία, όπως δείχνουν οι δημοσκοπήσεις, θα ήταν πιο φιλική προς τις αγορές και τις επιχειρήσεις, την ώρα όμως που και ο ΣΥΡΙΖΑ δύσκολα θα μπορούσε να επιστρέψει σε ακραίες λαϊκιστικές πολιτικές. Το ρίσκο των πρόωρων εκλογών σημειώνει και η HSBC, καθώς, αν και η ΝΔ είναι δεσμευμένη να συνεχίσει τις μεταρρυθμίσεις, κάποια αβεβαιότητα κατά την προεκλογική περίοδο δεν μπορεί να αποκλειστεί.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ