Μέσα στο επόμενο 12μηνο πρέπει να έχουν «κλειδώσει» όλα τα μεγάλα deals του προγράμματος ιδιωτικοποιήσεων: Εγνατία Οδός, ΔΕΗ, ΕΛΠΕ, ΔΕΠΑ, Διεθνής Αερολιμένας Αθηνών (ΔΑΑ) και Ελληνικό. Στόχος, να εισπραχθούν πάνω από 3,2 δισ. ευρώ στη διετία 2018-2019. Ποσό που μπορεί να φθάσει ακόμη και τα 3,5 δισ. εφόσον επιβεβαιωθούν οι πληροφορίες για το υψηλό τίμημα (περί τα 1,1 δισ. ευρώ) για την επέκταση της σύμβασης παραχώρησης του ΔΑΑ.

Η υλοποίηση του προγράμματος αποκρατικοποιήσεων θα παραμείνει στο «μικροσκόπιο» των δανειστών στο πλαίσιο του μεταμνημονιακού προγράμματος και θα ελέγχεται στις ανά τρίμηνο επισκέψεις των θεσμών στην Αθήνα.

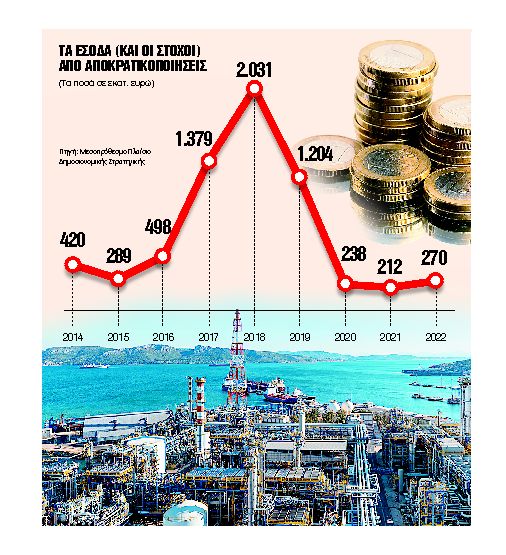

Θα πρέπει να τονιστεί ότι το 2018 είναι η πιο παραγωγική χρονιά όσον αφορά την αξιοποίηση της περιουσίας του Δημοσίου από το ΤΑΙΠΕΔ, ενώ υψηλούς στόχους έχει θέσει το Ταμείο μέσω του Επιχειρησιακού Προγράμματος Αξιοποίησης (ADP) και για το 2019. Στη συνέχεια τα έσοδα περιορίζονται δραματικά στα 200 περίπου εκατ. ευρώ κατ’ έτος.

Ο εκλογικός κύκλος και οι ανησυχίες

Επειδή η Ελλάδα εισέρχεται σε εκλογικό κύκλο και στο ADP προβλέπεται η αξιοποίηση ποσοστών σε εταιρείες όπως η ΔΕΗ, η ΕΥΔΑΠ και η ΕΥΑΘ (χωρίς ωστόσο να περιέχονται λεπτομέρειες για το μοντέλο που θα ακολουθηθεί), οι θεσμοί ανησυχούν για πισωγύρισμα του προγράμματος. Γι’ αυτό και έχουν καταστήσει σαφές στο οικονομικό επιτελείο ότι οι δεσμεύσεις που έχει αναλάβει η κυβέρνηση στο μέτωπο των ιδιωτικοποιήσεων θα αποτελέσουν «ορόσημα» στο νέο καθεστώς ενισχυμένης εποπτείας. Και θα πιέσουν ώστε να πέσουν οι υπογραφές σε όλα τα σημαντικά projects έως τον Ιούνιο του επόμενου έτους.

Ενα από τα πιο σύνθετα projects είναι αυτό της αξιοποίησης του Ελληνικού. Στο ΤΑΙΠΕΔ εκτιμούν ότι το οικονομικό κλείσιμο της συναλλαγής θα γίνει το 2019 με την καταβολή της πρώτης από τις τρεις δόσεις, με την καθεμία να ξεπερνά κατά τι τα 300 εκατ. ευρώ.

Βέβαια μέχρι τότε έχουν να γίνουν πολλά. Σύμφωνα με το ADP του ΤΑΙΠΕΔ, το επόμενο βήμα αφορά τη διενέργεια ανοικτού διαγωνισμού για τη χορήγηση άδειας καζίνου στο Ελληνικό. Από την επιτυχία του συγκεκριμένου διαγωνισμού θα κριθεί σε απόλυτο βαθμό η επιτυχία της αξιοποίησης. Γιατί χωρίς επενδυτή για τη δημιουργία καζίνου δεν προχωρεί το έργο.

Στη συνέχεια θα πρέπει να εκδοθούν Κοινές Υπουργικές Αποφάσεις για τη χωροθέτηση και την πολεοδόμηση των περιοχών ανάπτυξης, καθώς και για τη γενική διάταξη του Μητροπολιτικού Πάρκου. Παράλληλα θα πρέπει να ολοκληρωθεί η μετεγκατάσταση των ιδιωτικών και δημόσιων φορέων από την έκταση.

Για τη ΔΕΗ στο ADP γίνεται μια αόριστη αναφορά: «Αξιολόγηση από το ΤΑΙΠΕΔ των εναλλακτικών στρατηγικών επιλογών αξιοποίησης».

Ομως στο συμπληρωματικό μνημόνιο που υπεγράφη στο πλαίσιο της τέταρτης αξιολόγησης αναφέρεται ρητά πως θα πρέπει να ξεκινήσει ο διαγωνισμός πώλησης ή άλλης μορφής αξιοποίησης του 17% της ΔΕΗ, υπό την προϋπόθεση ότι θα παράγει τουλάχιστον ισοδύναμα οικονομικά οφέλη. Με όποιο μοντέλο και να γίνει η ιδιωτικοποίηση, τα αναμενόμενα έσοδα έχουν υπολογιστεί το 2019 σύμφωνα με το Μεσοπρόθεσμο Πλαίσιο 2019-2022.

Ξεχωριστά εμπορικό κομμάτι και υποδομές

Για τη Δημόσια Επιχείρηση Αερίου προβλέπεται σπάσιμο της εταιρείας στα δύο (εμπορικό κομμάτι και υποδομές) και στη συνέχεια ισάριθμοι διαγωνισμοί.

Ο διαγωνισμός για την πώληση του 50% + 1 μετοχή του Ελληνικού Δημοσίου στη ΔΕΠΑ Εμπορία θα ξεκινήσει τον Νοέμβριο του τρέχοντος έτους. Μόλις ολοκληρωθεί θα ξεκινήσει η διαγωνιστική διαδικασία αξιοποίησης του μεριδίου συμμετοχής του ελληνικού Δημοσίου (14%) στη ΔΕΠΑ Υποδομές. Των διαγωνισμών θα προηγηθεί η λήψη σχετικών εγκρίσεων από την Ελληνική Επιτροπή Ανταγωνισμού για τις συναλλαγές μεταξύ ΔΕΠΑ – Εni και ΔΕΠΑ – Shell και στη συνέχεια η νομοθέτηση για τον εταιρικό μετασχηματισμό – διάσπαση στη βάση σχετικής μελέτης που θα κάνει η ΔΕΠΑ.

Οσον αφορά την Εγνατία Οδό, βρισκόμαστε στη φάση υποβολής δεσμευτικών προσφορών, ενώ έπειτα από παρέμβαση των θεσμών διευκρινίστηκε ότι το σύστημα αναλογικής χρέωσης διοδίων της Εγνατίας και οι επιμέρους όροι λειτουργίας θα προσδιοριστούν στη σύμβαση παραχώρησης. Τα σύστημα πάντως πρέπει να είναι συμβατό με το σύστημα που θα εγκαταστήσει το υπουργείο Υποδομών στους υπόλοιπους αυτοκινητοδρόμους. Εξάλλου, στο νέο Επιχειρησιακό Πρόγραμμα Αξιοποίησης του ΤΑΙΠΕΔ δεν δίνονται λεπτομέρειες για το τι θα γίνει με το 24,02% του μετοχικού κεφαλαίου της ΕΥΑΘ και το 11,3% της ΕΥΔΑΠ. Και για τις δύο αναφέρεται πως θα πραγματοποιηθεί «αξιολόγηση από τον χρηματοοικονομικό σύμβουλο των εναλλακτικών επιλογών αξιοποίησης και επιλογή βέλτιστου τρόπου».

Για την ΕΥΔΑΠ θα πρέπει να προχωρήσουν η αναθεώρηση και η χρονική επέκταση της Σύμβασης Παραχώρησης μεταξύ του Ελληνικού Δημοσίου και της εταιρείας.

Από την αρχή του έτους ολοκληρώθηκε η πώληση του 5% του ΟΤΕ (284 εκατ. ευρώ) και του 67% του ΟΛΘ (231,9 εκατ. ευρώ) ενώ σε εξέλιξη βρίσκεται η πώληση πλειοψηφικού πακέτου στα ΕΛΠΕ, με ενδιαφέρον να έχουν εκδηλώσει πέντε επενδυτικά σχήματα. Επίσης έχουν προχωρήσει διαγωνισμοί με τη λήψη δεσμευτικών προσφορών για το 66% του ΔΕΣΦΑ (έσοδα 251,28 εκατ. ευρώ για το πρόγραμμα ιδιωτικοποιήσεων) και την πώληση της ΕΕΣΣΤΥ με προσφορά 22 εκατ. ευρώ.

Στη δεύτερη φάση κατάθεσης δεσμευτικών προσφορών έχουν μπει οι διαγωνισμοί για την παραχώρηση της μαρίνας Αλίμου και της μαρίνας Χίου.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ