Τους καρπούς της πολιτικής αυξημένων προβλέψεων που έχουν ακολουθήσει έως σήμερα θέλουν να δρέψουν οι τράπεζες την ερχόμενη διετία, με την αξιοποίηση των εξασφαλίσεων των δανειοληπτών που θα αποκτήσουν μέσω των πλειστηριασμών και οι οποίες κατά 90% αφορούν ακίνητα. Οι τέσσερις συστημικοί όμιλοι έχουν… θυσιάσει την οργανική κερδοφορία των τελευταίων τριών χρήσεων για τη διατήρηση του βαθμού κάλυψης των προβληματικών τους ανοιγμάτων στα επίπεδα του 100% και τώρα θα επιδιώξουν να πάρουν τη ρεβάνς.

Μετά τα stress tests, για τα οποία υπάρχει αισιοδοξία ότι θα ολοκληρωθούν χωρίς δυσάρεστες για τον κλάδο εκπλήξεις, τα πιστωτικά ιδρύματα θα ξεκινήσουν την αντεπίθεσή τους, με στόχο να γράψουν τα πρώτα τους κέρδη μετά το ξέσπασμα της κρίσης μέσω της ενεργού διαχείρισης των επισφαλειών.

Η επιλογή

Στο πλαίσιο αυτό, οι τραπεζικές διοικήσεις έχουν σχεδιάσει ένα πλάνο διετίας, το οποίο προβλέπει τη ρευστοποίηση κατά κύριο λόγο και την εκμετάλλευση σε μικρότερο βαθμό των πιο εμπορικών σπιτιών, οικοπέδων και επαγγελματικών χώρων που θα βρεθούν στην ιδιοκτησία τους.

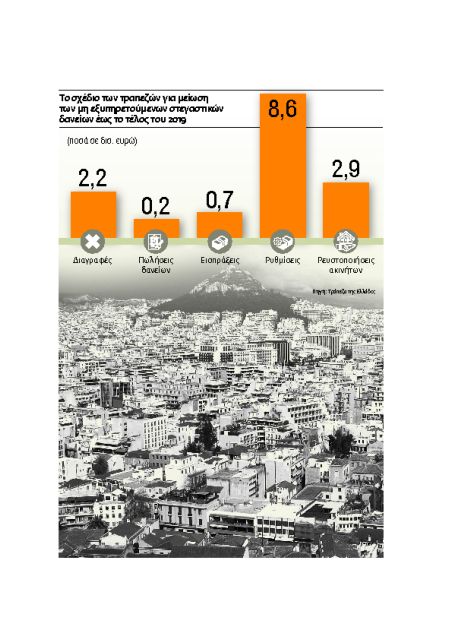

Λόγω των αναβολών στην έναρξη των πλειστηριασμών έως σήμερα, ο αρχικός στόχος να βγουν στο σφυρί τουλάχιστον 15.000 ακίνητα έως και το α’ τρίμηνο του 2019 έχει αναθεωρηθεί προς τα κάτω, στο επίπεδο των 10.000. Ωστόσο, τραπεζικές πηγές θεωρούν ότι και αυτό το μέγεθος είναι αρκετό για να γίνουν οι πρώτες σοβαρές κινήσεις ανάκτησης προβληματικών ανοιγμάτων. Μεγάλη έμφαση, στο πλαίσιο αυτό, θα δοθεί στη στεγαστική πίστη. Με βάση τα τελευταία στοιχεία που δημοσιοποίησε η Τράπεζα της Ελλάδος, η αξία των στεγαστικών δανείων που δεν εξυπηρετούνται ανέρχεται σε 28 δισ. ευρώ ή στο 43% επί των συνολικών τους υπολοίπων, ύψους 65 δισ. ευρώ.

Η κάλυψη των δανείων

Οι χορηγήσεις αυτές καλύπτονται κατά το 1/3, ήτοι με 9 δισ. ευρώ από προβλέψεις, ενώ τα ακίνητα που τα συνοδεύουν αποτιμώνται στα βιβλία των τραπεζών στα 19 δισ. ευρώ περίπου. Με τον τρόπο αυτόν έχει αναπληρωθεί σχεδόν το σύνολο της πτώσης κατά 40% που έχουν καταγράψει οι τιμές στην κτηματαγορά την τελευταία 10ετία.

Με την ουσιαστική επανεκκίνηση των ηλεκτρονικών πλειστηριασμών από τον ερχόμενο μήνα, οι τράπεζες θα εντείνουν τις προσπάθειες για την αξιοποίησή τους. Τα πρώτα ακίνητα είναι πολύ προσεκτικά επιλεγμένα, ώστε σε ένα εύλογο βάθος χρόνου, που εκτείνεται έως και τις αρχές του 2020, να μπορούν να αποφέρουν όσο το δυνατόν περισσότερα.

Συμφωνία

Με δεδομένο ότι η εγχώρια κτηματαγορά είναι πολύ ρηχή στην παρούσα φάση λόγω της ισχνής ζήτησης, τα πιστωτικά ιδρύματα έχουν συμφωνήσει με τον επόπτη τους, τον Ενιαίο Εποπτικό Μηχανισμό της ΕΚΤ (SSM), να αποκτήσουν περίπου το 80% των εξασφαλίσεων που θα βγουν σε πλειστηριασμό.

Επειδή η τιμή πρώτης προσφοράς όταν ξεκινά αυτή η διαδικασία ισούται με την εμπορική αξία του ακινήτου που εκπλειστηριάζεται, με την απόκτησή του από την τράπεζα το αποτέλεσμα για αυτήν είναι κεφαλαιακά ουδέτερο. Και αυτό διότι στο ενεργητικό της δεν καταγράφεται κάποια μεταβολή. Απλά η καθαρή απαίτηση από το δάνειο μετατρέπεται σε περιουσιακό στοιχείο.

Ταυτόχρονα, επιτυγχάνεται μείωση του όγκου των μη εξυπηρετούμενων δανείων, ενώ ασκείται πίεση στους στρατηγικούς κακοπληρωτές να προσέλθουν στις τράπεζες για την τακτοποίηση της υπόθεσής τους.

Εν συνεχεία, ξεκινά η προσπάθεια της τράπεζας για τη ρευστοποίηση του αποκτηθέντος ακινήτου σε όσο τον δυνατόν υψηλότερη τιμή. Εάν αυτή είναι τελικώς μεγαλύτερη της τρέχουσας αξίας του, όπως αυτή αποτυπώνεται στα βιβλία της, τότε καταγράφονται κέρδη.

Υπεραξίες

Για παράδειγμα, ένα δάνειο ύψους 150.000 ευρώ καλύπτεται σήμερα πλήρως από προβλέψεις ύψους 50.000 ευρώ και από εμπράγματη εξασφάλιση 100.000 ευρώ. Εάν η τράπεζα αποκτήσει το ακίνητο στον πρώτο πλειστηριασμό, θα εμφανιστεί στο ενεργητικό της ένα στοιχείο αξίας 100.000 ευρώ. Εάν η τιμή πώλησής του είναι μεγαλύτερη από αυτό το ποσό, η διαφορά που θα προκύψει θα εγγραφεί στα κέρδη της.

Δεδομένου λοιπόν ότι η πρώτη φουρνιά εκποιήσεων αφορά τα «φιλέτα» των εγγυήσεων των τραπεζών, υπάρχει σαφής προοπτική καταγραφής υπεραξιών την επόμενη διετία. Από την άλλη βέβαια, εάν δεν επιβεβαιωθεί η ανάκαμψη της οικονομίας, ο κίνδυνος ζημιών ελλοχεύει, καθώς είναι αμφίβολο εάν θα βρεθούν αγοραστές διατεθειμένοι να καταβάλουν ένα ικανοποιητικό τίμημα. Δεν θα πρέπει να ξεχνάμε άλλωστε ότι στις υποθέσεις του ακραίου σεναρίου των stress tests προβλέπεται περαιτέρω πτώση των τιμών κατά 17% από τα τρέχοντα επίπεδα.

Τα σενάρια για τις ρευστοποιήσεις

Από τις έως σήμερα επαφές τους με τον SSM, τα στελέχη των ελληνικών τραπεζών έχουν συμπεράνει ότι ο επόπτης τους δεν θα επιβάλει πολιτική ταχείας πώλησης των ακινήτων που θα βρεθούν στην κατοχή τους μετά τους πλειστηριασμούς. Σύμφωνα με τραπεζικές πηγές, προκρίνεται η λύση της… ήπιας προσαρμογής, ώστε από τη μια πλευρά να μην δημιουργηθούν πιέσεις στις τιμές των ακινήτων λόγω υπερπροσφοράς και από την άλλη να αυξηθούν οι προοπτικές αύξησης των εσόδων των πιστωτικών ιδρυμάτων.

Σε διαφορετική περίπτωση, εάν δηλαδή επισπεύδονταν οι ρευστοποιήσεις, οι ίδιες πηγές θεωρούν ότι οι τιμές στην αγορά θα υποχωρούσαν έως και 30%. Αυτό θα ισοδυναμούσε με μείωση των δεικτών κεφαλαιακής επάρκειας του συστήματος από το 17% σήμερα σε μονοψήφια επίπεδα, καθιστώντας αναγκαίες νέες αυξήσεις κεφαλαίου.

Οι ίδιοι κύκλοι προσθέτουν ότι πάνω σε αυτή την παραδοχή στηρίζεται κατά πάσα πιθανότητα η εκτίμηση του ΔΝΤ για την ανάγκη μιας νέας ανακεφαλαιοποίησης 10 δισ. ευρώ. Με τα κεφάλαια αυτά οι τράπεζες θα μπορούσαν να εξυγιάνουν πλήρως και με μία κίνηση τους ισολογισμούς τους, αναλαμβάνοντας πλήρως τη ζημιά που θα προκαλούνταν από τις γρήγορες πωλήσεις δανείων και εξασφαλίσεων.

Βέβαια, πρόκειται για σενάριο που έχει αποκλείσει ο SSM, τουλάχιστον με βάση τα έως τώρα δείγματα γραφής του. «Εάν ο επόπτης άλλαζε σήμερα στάση και επέβαλλε τη συνταγή του ΔΝΤ, θα ήταν σαν να παραδεχόταν ότι δεν έκανε έως τώρα καλά τη δουλειά του» σημειώνει χαρακτηριστικά αναλυτής που παρακολουθεί τον κλάδο.

ΕΝΤΥΠΗ ΕΚΔΟΣΗ